Warum sollten Sie die Trends und Prognosen für Bauzinsen verfolgen?

Das allgemeine Zinsniveau verändert sich täglich. Banken gewähren Baudarlehen zu den jeweils marktüblichen Zinssätzen. Der Zeitpunkt, den Sie für den Abschluss einer Baufinanzierung auswählen, entscheidet daher maßgeblich über die Kosten Ihres Immobilienkredites. Die Prognose der Bauzinsen ist für künftige Bauherren ebenso von Bedeutung wie für Käufer eigen- oder fremdgenutzter Immobilien.

Der Zinssatz für ein Baudarlehen ist nur ein Faktor von vielen beim Erwerb einer Immobilie. Ob eine Immobilie „günstig“ ist, hängt auch von der Angemessenheit des Kaufpreises ab – unter Berücksichtigung von Lage, Zustand und Ausstattung.

Immobilienbesitzer, deren Finanzierung sich in der Zinsbindung befindet, sichern sich das aktuelle Zinsniveau durch ein Forward-Darlehen für die Zukunft. Mieter können dem Trend zu ständig steigenden Mieten durch Erwerb von Wohneigentum entkommen. Zumal sich die Bauzinsen trotz des jüngsten Anstiegs des Zinsniveaus immer noch deutlich unterhalb des langjährigen Durchschnitts befinden.

Beispielrechnung:

Sie möchten monatlich 500 Euro als Kreditrate (Tilgung plus Zinsen) für ein Darlehen über 100.000 aufwenden. Bei einem Effektivzins von 4,5 % p. a. beträgt die Kreditlaufzeit 36 Jahre. Während diesem Zeitraum müssen Sie Zinsen von insgesamt 108.759 Euro entrichten.

Bei einem Effektivzins von 3,5 % p. a. haben Sie den Kredit bereits nach 28 Jahren zurückgezahlt. Insgesamt entsteht eine deutlich geringere Zinsbelastung in Höhe von 60.719 Euro.

1. Über die Verlässlichkeit von Zinsprognosen

Prognosen der zukünftigen Entwicklung von Inflation und Konjunktur unterliegen vielen Unsicherheiten. Nicht nur Verbraucher, sondern auch "Experten" neigen dazu, Entwicklungen der Vergangenheit für die Zukunft fortzuschreiben. Unerwartete Ereignisse können zuvor schlüssig erscheinende Prognosen jederzeit hinfällig werden lassen.

Prognosen stets kritisch zur Kenntnis nehmen

Bauherren und Immobilienkäufer sollten jede Bauzinsen Prognose mit Vorsicht zur Kenntnis nehmen. Dies gilt gerade in der augenblicklich sehr unsicheren weltpolitischen Situation. Beobachten Sie die Zinsentwicklung genau und bilden Sie sich Ihre eigene Meinung.

Die folgenden Ausführungen sollen Ihnen dabei helfen, die aktuelle Zinssituation besser zu verstehen. Sie erfahren, welche Faktoren die Bauzinsen Prognose 2026 beeinflussen können.

Vorsicht in der „Zeitenwende“ ist die „Mutter jeder Baufinanzierung“

Als Immobilien-Interessent beziehen Sie folgenden Grundsatz bei ihren Planungen ein:

Je unübersichtlicher die aktuelle Situation erscheint und je länger die beabsichtigte Vertragslaufzeit ist, desto umsichtiger sollten größere Investitionen durchdacht werden.

Bei Vorliegen vieler unbekannter Faktoren ist jede Entscheidung zwangsläufig mit erhöhten Risiken verbunden. Die Folgen zeigen sich häufig erst im Nachhinein – vielleicht viele Jahre später. Gerade vor dem Hintergrund der derzeit instabilen weltwirtschaftlichen und weltpolitischen Lage ist besonders Vorsicht angebracht.

Beispiele:

- Der Krieg in der Ukraine hat große Auswirkungen auf die Weltwirtschaft - auch auf Zinsniveau. Die Folgen lassen sich derzeit kaum abschätzen („Zeitenwende“).

- Die unberechenbare Politik der US-Regierung unter Donald Trump beeinflusst die Weltwirtschaft in vielerlei Hinsicht.

2. Die derzeitige Zinssituation und Zinsprognose: überstrahlt von einem außergewöhnlichen Sonderfaktor

Politik der US-Regierung: nicht vorhersehbare globale Auswirkungen

Die sprunghaften Entscheidungen der US-Regierung unter Donald Trump haben erhebliche Auswirkungen auf die Weltwirtschaft und lassen sich nicht vorhersehen.

Offenbar schreckt die Trump-Administration vor keinerlei «unkonventionellen» Ideen und Projekten zurück, mögen diese «vernünftigen» Beobachtern auch noch so «wahnsinnig» erscheinen.

Wirtschaftsexperten bezeichnen die US-Wirtschaftspolitik unter Trump daher schon jetzt als «erratisch» und «chaotisch». In der Wirtschaftspolitik Trumps erkennen sie «eklatante Inkompetenz».

Aktuell können verlässliche Zinsprognosen daher kaum erstellt werden – weder auf kurz-, mittel- noch langfristige Sicht.

Gleichwohl geben wir Immobilienkäufern und Bauherren Ratschläge an die Hand, die in der derzeitigen krisenhaften Situation bei der Entscheidungsfindung unterstützen können.

Das Handeln der Trump-Regierung hat weitreichende Folgen, bleibt aber unberechenbar

Die für das weltweite Zinsniveau sehr bedeutsame Wirtschafts-, Handels- und Außenpolitik der USA erscheint derzeit völlig unberechenbar. Momentan scheint es keine Verlässlichkeit zu geben - auch nicht für Bauherren und Immobilienkäufer wichtige Zinsniveau. Heute von der US-Regierung getroffene Entscheidungen können bereits morgen wieder aufgehoben oder sogar in ihr Gegenteil verkehrt werden.

Die besondere Dramatik der Situation ergibt sich aus folgender Erkenntnis: Vermutlich selbst Donald Trump könnte am Abend eines Tages bislang nicht vorhersagen, welche Entscheidungen er wohl am nächsten Morgen trifft. «Alles ist möglich» – das sagt nicht nur ein Optimismus ausstrahlendes Unternehmen wie Toyota, sondern so agiert auch eine für die gesamte Welt (einschließlich der USA) unberechenbare US-Regierung unter Donald Trump.

Was können angehende Bauherren und Immobilienkäufer in der derzeitigen Sondersituation tun?

Aus der aktuellen Ungewissheit der künftigen Zinsentwicklung ergeben sich folgende mögliche Handlungsleitlinien.

Wer sich bereits zum Erwerb einer bestimmten Immobilie entschlossen hat (gute Lage, angemessener Preis und mit großem Eigenkapitaleinsatz), der sollte eine für sein Vorhaben benötigte Baufinanzierung nach einem gründlichen Zinsvergleich abschließen.

Eine Spekulation auf eine bestimmte künftige Zinsentwicklung erscheint momentan zu ungewiss. Es gibt derzeit vorstellbare Gründe sowohl für steigende als auch für fallende Zinsen.

Alle anderen Immobiliensuchenden sollten die weitere Entwicklung erst einmal abwarten. Zumindest so lange, bis sich die Lage etwas beruhigt hat:

- Zunächst gilt dies natürlich im Hinblick auf die willkürliche US-Politik und die von daher jederzeit möglichen unmittelbaren Änderungen des Zinsniveaus.

- Zudem aber sollten Immobiliensuchende berücksichtigen, dass aufgrund der Politik der Trump-Regierung eine weltweite Rezession immer wahrscheinlicher wird.

Selbst für den Fall, dass Trump eine Kehrtwende hin zu mehr Verlässlichkeit vollziehen sollte, gehen viele Ökonomen davon aus, dass ein erheblicher Schaden für die Weltwirtschaft bereits angerichtet ist.

Von entscheidender Bedeutung für die allgemeine Wirtschaftsprognose ist nicht zuletzt, dass sich die mit Trump verbundene tiefgreifende Unsicherheit kaum beseitigen lässt: Das Vertrauen in die US-Regierung und in die USA als größte Wirtschaftsmacht der Welt ist zutiefst erschüttert.

Kommt es zu einer Rezession, so bedeutet dies naturgemäß eine deutliche Verschlechterung der Wirtschaftsaussichten vieler Unternehmen. Investitionen werden schon jetzt verschoben oder ganz abgesagt. Die Arbeitsplätze vieler Arbeitnehmer könnten gefährdet sein, wenn sich Unternehmen zu Einschnitten bei ihrem Personal (Kurzarbeit oder Entlassungen) gezwungen sehen.

Immobilienkäufer müssen sich sicher daher sein, dass sie einen aufgenommenen Immobilienkredit auch für den Fall einer Rezession bedienen können.

Der Zusammenhang zwischen allgemeinem Zinsniveau und Bauzinsen

Die Bauzinsen stehen im engen Zusammenhang mit dem allgemeinen Zinsniveau, speziell mit den Zinsen für festverzinsliche Wertpapiere. Dazu zählen Bundesanleihen und öffentliche Pfandbriefe.

3.1 Die Bedeutung der Umlaufrendite als Indikator für das Zinsniveau

Was ist eine Umlaufrendite?

Die von der Bundesbank berechnete Umlaufrendite ist die durchschnittliche Rendite von inländischen Anleihen der höchsten Bonitätsstufe. Diese Anleihen müssen mindestens vier Jahre laufen, bei einer Restlaufzeit von mindestens drei Jahren.

Falls nicht anders angegeben, bezieht sich die „Umlaufrendite“ auf die börsennotierten Bundesanleihen. Die Bundesbank ermittelt aber auch Umlaufrenditen nach Restlaufzeiten sowie nach öffentlichen Anleihen, Industrieanleihen und Bankanleihen. Die Umlaufrendite eignet sich somit als ein Indikator für das Zinsniveau am Kapitalmarkt.

Aktuelle Umlaufrendite

Die Umlaufrendite lag am 2. Januar 2026 bei +2,79 Prozent. Ende Februar 2022, zum Beginn des Angriffskriegs Russlands auf die Ukraine, befand sich die Umlaufrendite bei +0,03 Prozent. Zum Vergleich: Den bisher tiefsten Wert verzeichnete die Umlaufrendite mit -0,83 Prozent im März 2020.

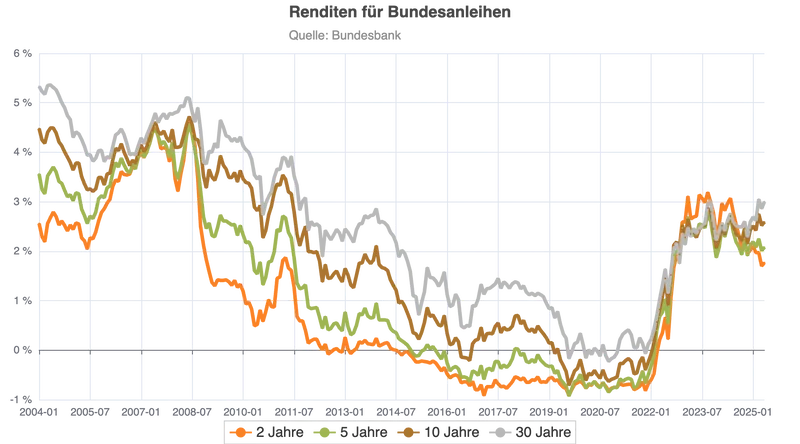

3.2 Bundesanleihen: wieder positive Renditen

Investoren betrachten Bundesanleihen als „sicheren Hafen“ und nahmen in den letzten Jahren sogar negative Zinsen in Kauf. So fielen die Renditen zehnjähriger Anleihen zuerst im Oktober 2016 und dann wieder ab März 2019 unter die Null-Prozent-Marke. Nach einem kräftigen Zinsanstieg ab Ende des Jahres 2022 weisen Bundesanleihen wieder positive Renditen auf.

- Wer aktuell Bundesanleihen mit zweijähriger Restlaufzeit erwirbt, erhält 2.06 Prozent Zinsen, bei fünfjähriger Restlaufzeit allerdings nur 2.34 Prozent pro Jahr.

- Zehnjährige Bundesanleihen rentieren wieder mit 2.87 Prozent.

- Die am längsten laufende Bundesanleihe mit einer verbleibenden Laufzeit von etwa 30 Jahren verzeichnet eine Rendite von 3.54 Prozent.

Datenstand: 12.02.2026

Die Rendite zehnjähriger Bundesanleihen ist besonders aussagekräftig, da sie einen hohen Anteil am Gesamtbestand der Bundesanleihen ausmachen.

Ursachen der vergleichsweise niedrigen Zinsen für Bundesanleihen

Unabhängig von kurzfristigen Entwicklungen stoßen Bundesanleihen bei Anlegern aus verschiedenen Gründen auf ein hohes Interesse. Begünstigt wird das vergleichsweise niedrige Zinsniveau von Bundesanleihen von der guten Bonität der Bundesrepublik Deutschland. Dies führt international zu einer hohen Nachfrage nach deutschen Bundesanleihen.

Zudem sind Staatsanleihen, die von für den Kapitalmarkt bedeutenden Staaten emittiert werden, leicht handelbar: In Zeiten ökonomischer und geopolitischer Krisen bieten marktbreite Staatsanleihen den Vorteil einer schnellen Veräußerbarkeit. Investoren können rasch reagieren und sich damit jederzeit Liquidität verschaffen.

3.3 Anleihenrenditen und Inflation

Bundesanleihen werden auch in Zukunft relativ niedrige Zinsen aufweisen. Deren Höhe sich - je nach Anleihenlaufzeit – bald nahe der Inflationsrate bewegen dürften.

Zu berücksichtigen ist allerdings, dass Anleger selbst geringe Habenzinsen versteuern müssen. Zudem schmälern Ankauf- und Verkaufsprovisionen die Rendite.

In unserem Artikel über die Bauzinsen Entwicklung können Sie mehr über Zinsen und die Geldpolitik der Europäischen Zentralbank erfahren.

4. Was beeinflusst die Bauzinsen Prognose?

4.1 Allgemeine Wirtschaftsentwicklung und Zinsniveau

Eine schwache Konjunktur deckt sich gewöhnlich mit einem niedrigen Zinsniveau. Dagegen führt eine stärkere Konjunktur üblicherweise zu einem höheren Zinsniveau.

Eine niedrige Nachfrage nach Gütern und Dienstleistungen sorgt tendenziell für eine schwächere Kreditnachfrage und damit für niedrigere Zinsen. Außerdem ist bei einer niedrigen Güternachfrage eine schwächere Inflation zu erwarten.

Fallende Inflationsraten gehen meist mit steigenden Anleihekursen (und damit fallenden Zinsen am Geld- und Kapitalmarkt) einher.

Grundsatz: je stärker die Konjunktur, desto höher die Zinsen.

4.2 Sonderfall Stagflation

Die sogenannte Stagflation bildet eine Ausnahme von dem soeben angesprochenen Grundsatz. Stagflation bedeutet eine - eigentlich ganz untypische - Gleichzeitigkeit von Wirtschaftsschwäche und hoher Inflation.

Trump-Handelspolitik als möglicher Auslöser einer Stagflation

Die Zoll- und Handelspolitik des US-Präsidenten könnte, so wird von Wirtschaftsexperten befürchtet, zu einer weltweiten Rezession und vor allem in den USA zu einer hohen Inflation führen:

- Importzölle dürften in den USA einen erheblichen Anstieg der Inflation bewirken. Die USA stellen viele Produkte nicht selbst her und sind daher auf absehbare Zeit auf (durch Zölle verteuerte) Importe angewiesen. Unternehmen werden die von ihnen bei der Wareneinfuhr gezahlten Zölle in Form von Preisaufschlägen an die Endverbraucher weitergeben.

- Volkswirtschaftler befürchten bei anhaltend hohen Zöllen für das zweite Quartal 2025 aufgrund von schwerwiegenden Lieferketten-Störungen einen Rückgang der US-Wirtschaftsleistung von bis zu 10 Prozent.

Stagflation ist ein gravierendes volkswirtschaftliches Problem

Eine Stagflation ist besonders schwer zu bekämpfen:

- Erforderlich wären ja niedrige Zinsen, um Konsum und Investitionen zu fördern, also um die Konjunktur wieder anzukurbeln.

- Eigentlich wären aber auch höhere Zinsen nötig, um der Inflation entgegenzuwirken und die Geldwertstabilität zu erhalten.

Die Notenbanken befinden sich also in Zeiten einer Stagflation in einem schweren Zielkonflikt:

- Senken die Zentralbanken die Zinsen, um die Konjunktur zu unterstützen, so wirkt dies inflationsfördernd.

- Erhöhen die Notenbanken ihre Leitzinsen, um die Inflation zu bekämpfen, so schwächt dies die ohnehin labile Wirtschaftsentwicklung zusätzlich.

Aktuelle Prognosen zur Wirtschaftsentwicklung

Die aktuell vorliegenden Wirtschaftsprognosen berücksichtigen bisher nicht die möglichen Auswirkungen der Trump-Politik.

Eine vorausschauende Einbeziehung von Maßnahmen der Trump-Regierung ist nahezu unmöglich. Oft werden die Entscheidungen sehr kurzfristig ergriffen und genauso oft ebenso kurzfristig wieder verändert oder ganz zurückgenommen. Viele Beobachter sind überzeugt, dass die Maßnahmen der US-Regierung von der Tagesstimmung des US-Präsidenten abhängen. Ohne Berücksichtigung wichtiger Fakten und ohne sorgfältige, vorausschauende Analyse von Vorteilen und Nachteilen.

Die EU-Kommission ging in ihrer Winterprognose 2024 vom Februar 2025 davon aus, dass sich das Wachstum in der EU 2025 verfestigen und sich die Inflationsrate zugleich dem Zwei-Prozent-Ziel der EZB annähern werde. In 2025 sollte sich das Wachstum auf 1,7 Prozent in der gesamten EU beziehungsweise auf 1,5 Prozent im Euroraum beschleunigen.

Paolo Gentiloni, EU-Wirtschaftskommissar, betonte allerdings, dass derzeit verschiedene Faktoren die Verlässlichkeit von Prognosen erschweren. Zu den Risiken gehören laut Gentiloni geopolitische Spannungen und ein zunehmend instabiler werdendes Klimageschehen.

Zur Wirtschaftsentwicklung in Deutschland sind folgende Prognosen für 2026 und 2027 hervorzuheben:

- Bundesregierung (Oktober 2025): +1,3 % (2026)

- EU-Kommission (November 2025): +1,2 (2026), +1,2 (2027)

- Internationaler Währungsfonds (Oktober 2025): +1,1 % (2026)

- OECD (Dezember 2025): +1,0 % (2026), +1,5 % (2027)

- Bundesbank (Dezember 2025): +0,6 % (2026), +1,3 % (2027)

- Gemeinschaftsprognose der führenden Wirtschaftsforschungsinstitute (September 2025): +1,3 (2026).

Zwischenfazit zur Wirtschaftsprognose

Die Politik der Trump-Regierung hat bei Staaten, Unternehmen und Verbrauchern zu einer riesigen Verunsicherung geführt. Verbraucher verschieben größere Konsumausgaben, Unternehmen überdenken ihre Investitionsvorhaben.

- wie sich wohl die allgemeine politische und wirtschaftliche Lage weiterentwickelt,

- ob vielleicht bereits morgen eine heute von der Trump-Regierung getroffene Entscheidung wieder aufgehoben oder in ihr Gegenteil verkehrt wird,

- ob womöglich noch viel gravierendere Maßnahmen von der US-Regierung ganz ohne Vorwarnung ergriffen werden.

Derzeit besteht für Verbraucher, Unternehmen und Staaten nur eine äußerst geringe Planungssicherheit. Genau diese ist aber für die wirtschaftliche Entwicklung, für Entscheidungen von Staaten, Unternehmen und Konsumenten von zentraler Bedeutung.

Fazit zur Prognose der Wirtschaftsentwicklung

Das Damoklesschwert einer Stagflation schwebt über der Weltwirtschaft – hohe Inflation bei gleichzeitigem Rückgang der Wirtschaftsleistung. Die Notenbanken wären in ihrer Zinspolitik hin- und hergerissen: Sie müssten die Zinsen eigentlich senken, um das Wirtschaftswachstum wieder anzukurbeln, wären aber wohl wegen der durchaus vorstellbaren hohen Inflation zu Zinserhöhungen gezwungen.

4.3 Die Geld- und Zinspolitik der Europäischen Zentralbank

Von zentraler Bedeutung für die Bauzinsen ist die Geld- und Zinspolitik der Zentralbanken. Für den Euroraum ist die Europäische Zentralbank zuständig.

Die Geldpolitik der EZB

Das Hauptziel der EZB ist die Erhaltung der Geldwertstabilität. Dabei geht es ihr vorrangig um die Erhaltung der Kaufkraft des Euro durch Sicherstellung einer geringen Inflation.

Die Notenbank will aber auch eine Deflation, also zurückgehende Preise, unbedingt vermeiden. Denn verfestigt sich eine Deflation, dann erwarten Verbraucher und Unternehmen auch für die Zukunft rückläufige Preise. Sie halten sich dann mit Käufen und Investitionen zurück, weil sie auf niedrigere Preise spekulieren. Permanente Kaufzurückhaltung kann für die Wirtschaft in eine gefährliche Abwärtsspirale münden, die nur schwer wieder zu durchbrechen ist.

Deshalb verfolgt die EZB das Ziel einer Inflationsrate von 2 Prozent, um einen ausreichenden Abstand zu einem für die Volkswirtschaft gefährlichen Deflations-Szenario sicherzustellen.

Generell berücksichtigt die Notenbank bei ihren Entscheidungen seit einigen Jahren verstärkt auch die Wirtschaftsentwicklung in der Eurozone.

Wichtiger Wegweiser der Notenbank: die Entwicklung der Verbraucherpreise

Bei zu starker Inflation erhöhen die Notenbanken üblicherweise die Leitzinsen, um Kredite zu verteuern. Das dämpft die Konjunktur und wirkt so der Geldentwertung entgegenzuwirken.

Bis 2021 bewegten sich die Inflationsraten in Deutschland und in der Eurozone auf einem niedrigen Niveau. Im Jahr 2020 ging die Inflation in der Eurozone sogar auf nur noch 0,3 Prozent zurück.

Bereits im Jahresverlauf 2021 stieg die Geldentwertung aber deutlich an. Die Inflation erreichte im Oktober 2022 im Euroraum mit 10,6 Prozent beziehungsweise 11,6 Prozent in Deutschland ihren bisherigen Höchstwert (HVPI-Index). Damit erklomm die Geldentwertung in Deutschland die höchsten Werte seit der Einführung der Deutschen Mark im Jahr 1948.

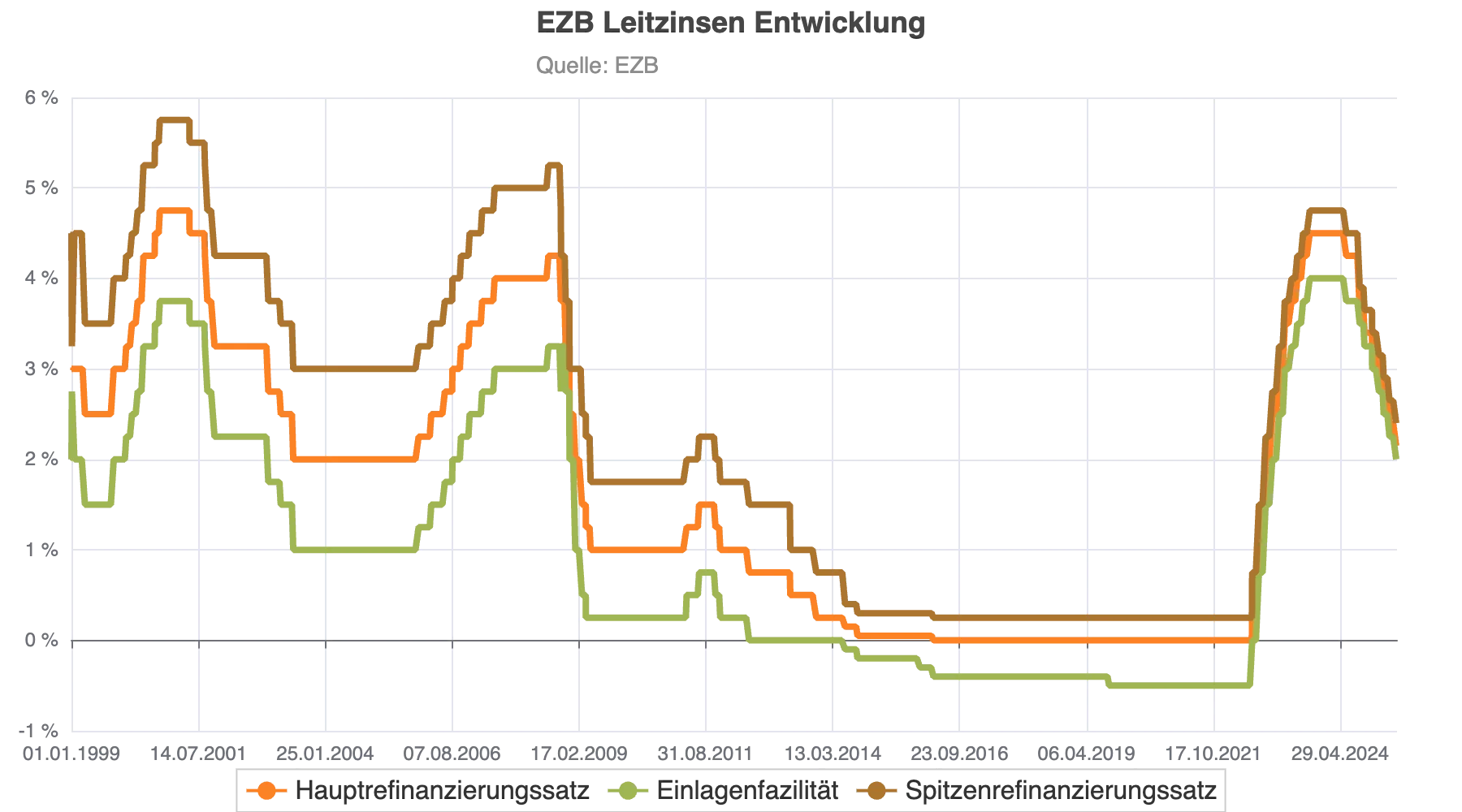

Nach dem Rückgang der extrem hohen Geldentwertung begann die EZB damit, die Leitzinsen für den Euroraum wieder zu senken. Zwischen Mitte 2024 bis einschließlich Juni 2025 führte die EZB acht Leitzinssenkungen durch.

Die Entwicklung der Inflation von 2015 bis 2025

In den Jahren vor 2021 unterschritt die Inflation regelmäßig das 2-Prozent-Ziel der Europäischen Zentralbank.

- 2015: HVPI Eurozone: 0,2 % (HVPI Deutschland: 0,7 %)

- 2016: 0,2 % (0,4 %)

- 2017: 1,5 % (1,7 %)

- 2018: 1,8 % (1,9 %)

- 2019: 1,2 % (1,4 %)

- 2020: 0,3 % (0,4 %)

- 2021: 2,6 % (3,2 %)

- 2022: 8,4 % (8,7 %)

- 2023: 5,4 % (6,1 %)

- 2024: 2,3 % (2,5 %)

- 2025: 2,0 % (2,2 %)

- Januar 2026: -,- % (-,- %)

Quelle: Eurostat HVPI-Index

Die Kerninflation (ohne Nahrungsmittel und Energie) lag im Dezember 2025 in Deutschland bei 2,5 % und im Euroraum bei 2,3 %. Damit lag die Kerninflation immer noch über dem Inflationsziel der EZB von 2,0 %.

Die Antworten der EZB auf die hohe Inflation

Etliche Jahre hatte die EZB die Zinsen niedrig gehalten, um den hoch verschuldeten EU-Staaten die Finanzierung ihrer Schulden zu ermöglichen.

Die EZB war – zumindest offiziell - lange Zeit davon ausgegangen, dass die Inflation auf einem moderaten Niveau bleiben und Anstiege nur von kurzfristiger Natur sein würden. Erst als die Geldentwertung ab Ende 2021 immer schneller an Fahrt gewann, sah sich die EZB zu einer Änderung ihrer Zinspolitik gezwungen.

Juli 2022: die „Zinswende“ der EZB

Am 27. Juli 2022 leitete die Europäische Zentralbank nach elf Jahren Niedrigzinspolitik die längst überfällige Zinswende ein. Sie erhöhte damals ihre Leitzinsen erstmals wieder um 0,5 Prozent. Damit stieg der Hauptrefinanzierungszinssatz, der wichtigste Zinssatz der EZB, von 0,0 Prozent auf 0,5 Prozent an. Zwischen September 2022 und September 2023 folgten dann neun weitere Leitzinserhöhungen.

Juni 2024: erste Zinssenkung der Europäischen Zentralbank

Nach einem deutlichen Rückgang der Inflationsrate schwenkte die EZB wieder auf einen vorsichtigen Zinssenkungskurs um: Am 6. Juni 2024 beschloss die EZB die erste Zinssenkung seit März 2016: Mit Wirkung zum 12. Juni 2024 sanken die drei EZB-Leitzinssätze um jeweils 25 Basispunkte (0,25 %).

Viele Beobachter hielten diesen Zinssenkungsschritt - angesichts einer noch über dem Inflationsziel der EZB liegenden Geldentwertung - für verfrüht. Durch unvorsichtige Äußerungen im Vorfeld legte sich die EZB öffentlich fest und war zu einer Zinssenkung gezwungen, um ihre Glaubwürdigkeit zu bewahren.

Ohne die vorherige «ungeschickte» Informationspolitik der Zentralbank wäre vermutlich im Juni 2024 noch keine Zinssenkung erfolgt. Einige EZB-Repräsentanten (insbesondere aus hoch verschuldeten Staaten) waren aber wohl an einer gezielten öffentlichen Vorfestlegung interessiert.

Im September und Oktober 2024 wurden weitere Zinssenkungen vereinbart. Im September sanken der Hauptrefinanzierungssatz sowie der Spitzenrefinanzierungsatz um jeweils 0,6 Prozent und der Einlagenzins um 0,25 Prozent. Kurz darauf folgte im Oktober eine weitere Zinssenkung um jeweils 0,25 Prozent.

In 2025 wurde bereits auf der ersten EZB-Ratssitzung vom 30. Januar eine weitere Zinssenkung um 0,5 Prozent beschlossen. Drei weitere Zinssenkungsschritte über jeweils 0,25 Prozentpunkte erfolgten am 12. März, am 17. April und an 11. Juni 2025.

Die aktuellen EZB-Leitzinsen (Stand 11. Juni 2025):

- Die Hauptrefinanzierungsfazilität, zu der die Banken kurzfristige Kredite von der EZB erhalten, liegt bei 2,15 Prozent p. a.

- Für unbesicherte Ein-Tages-Kredite zahlen die Banken 2,40 % Zinsen (Spitzenrefinanzierungsfazilität).

- Für Guthaben bei der Notenbank (Einlagefazilität), erhalten Banken aktuell 2,00 Prozent.

Die nächste Sitzung des EZB-Rats, bei denen über Geldpolitik und Leitzinsen entschieden wird, findet am 5. Februar 2026 statt.

Wie wenig die Notenbanken mit Zinssenkungen zurzeit ausrichten können, zeigten die Zinssenkungen der EZB vom März, April und Juni 2025. Diese verpufften am Zinsmarkt schlicht und hatten kaum Auswirkungen auf die Kapitalmarktzinsen.

Leitzinsen Prognosen für 2026

Zwischen Mitte 2024 und Juni 2025 führte die EZB acht Leitzinssenkungen durch.

Noch im März 2025 war innerhalb der EZB überlegt worden, ob man die seit Mitte 2024 verfolgte Zinssenkungspolitik aussetzen sollte, um die hartnäckig oberhalb der EZB-Ziel-Marke von 2 Prozent liegende Inflation stärker zu bekämpfen.

Wegen der weiterhin schwachen Konjunktur entschloss sich der EZB-Rat in seiner Sitzung am 05.06.2025 jedoch zu einer weiteren Zinssenkung.

Nach der achten Zinssenkung werden die Stimmen lauter, die eine Zinspause fordern. Lagarde will sich auf den weiteren Kurs der EZB aber nicht festlegen. Man werde nach der aktuellen Lage entscheiden, so Lagarde. Noch weniger fundiert wären momentan irgendwelche Prognosen für das Jahr 2026. Die «allgemeine Verunsicherung» könnte anhalten, solange Trump oder gleich gesinnte Politiker die Geschicke der USA bestimmen.

Deutsche Sondervermögen und Trump-Politik mit erheblichen Zinsfolgen

Wie wenig die Notenbanken mit Zinssenkungen derzeit ausrichten können, wenn es um Senkung der Kapitalmarktzinsen und auch der Bauzinsen geht, zeigten die letzten Zinssenkungen der EZB (März und April 2025).

Dagegen wirkte sich die Ankündigung der Sondervermögen in Deutschland für Verteidigungsausgaben, Infrastruktur und Umweltschutz von über 900 Milliarden Euro sofort massiv aus: die Verzinsung von Bundesanleihen erhöhte sich ungewöhnlich schnell und deutlich.

Ebenso stieg in den USA das Zinsniveau von US-Staatsanleihen im Zusammenhang mit der Zollpolitik der Trump-Regierung massiv an.

Fazit aus geld- und zinspolitischer Sicht

Trotz eines Rückgangs der Geldentwertung liegt die aktuelle Inflation immer noch oberhalb des 2-Prozent-Zielwerts der EZB.

Mit rund 2,4 % befindet sich die Kerninflation in der Eurozone (ohne Energie- und Lebensmittelpreise) im Oktober 2025 auf einem noch zu hohen Niveau.

Die EZB orientiert ihre Zinspolitik weiterhin an der Inflation und behält ihr Inflationsziel von ungefähr 2 Prozent im Blick.

Kommt es allerdings zu Verwerfungen an den internationalen Kapitalmärkten oder entwickelt sich eine Rezession, dann wird die EZB dies bei ihrer Geld- und Zinspolitik berücksichtigen.

4.4 Die Geldpolitik der US-Notenbank Federal Reserve

Die US-Notenbank folgt (ebenso wie die EZB) dem 2-Prozent-Inflationsziel. Dabei achtet sie insbesondere auf eine von der Entwicklung bei Energiepreisen und Nahrungsmitteln bereinigte Inflationsrate („Kerninflation“). Das Zinsniveau im US-Dollar-Raum beeinflusst die Zinsen weltweit.

Niedrigzinspolitik in den USA bis März 2020

Die US-Notenbank hatte nach mehrjähriger Null-Zins-Politik ab 2015 Erhöhungen ihrer Leitzinsen beschlossen. Im Juli 2019 kehrte die Fed jedoch vorübergehend zu ihrer Niedrigzinspolitik zurück. Zuerst aus konjunkturellen Gründen und auf Druck des früheren Präsidenten Trump, später wegen der Folgen der Corona-Pandemie. Im Kontext der Corona-Pandemie fiel die Inflationsrate im März 2020 bis auf 1,5 Prozent.

Ab 2021 hohe Inflation in den USA: Anlass für kräftige Zinserhöhungen

Allerdings führten anschließend die rasche Erholung der US-Wirtschaft, umfangreiche Konjunkturpakete und Lieferkettenprobleme zu einem erheblichen Anstieg der Geldentwertung. Noch bis Ende 2021 erklärte die US-Zentralbank jedoch den Anstieg der US-Inflation zu einem „vorübergehenden“ Phänomen. Erst ab März 2022 veranlasste die weiterhin zunehmende Geldentwertung die Federal Reserve zu mehreren Zinserhöhungen.

Im Verlauf des Jahres 2021 zog die US-Inflation von 1,4 Prozent (Januar 2021) auf 7,0 Prozent (Dezember 2021) an. Auch 2022 stieg die US-Inflation und kletterte im Juni 2022 mit 9,1 Prozent auf ihren bisherigen Höchstwert. Seither geht die Inflation – wenn auch unter Schwankungen – allmählich zurück.

Inflationsentwicklung in den USA

- 2022: 6,5 %

- 2023: 3,4 %

- Januar 2024: 3,1 % Prozent

- Februar 2024: 3,2 % Prozent

- März 2024: 3,5 % Prozent

- April 2024: 3,6 % Prozent

- Mai 2024: 3,3 % Prozent

- Juni 2024: 3,0 % Prozent

- Juli 2024: 2,9 % Prozent

- August 2024: 2,5 % Prozent

- September 2024: 2,4 % Prozent

- Oktober 2024: 2,6 % Prozent

- November 2024: 2,7 % Prozent

- Dezember 2024: 2,9 % Prozent

- Januar 2025: 3,0 % Prozent

- Februar 2025: 2,8 % Prozent

- März 2025: 2,4 % Prozent

- April 2025: 2,3 % Prozent

- Mai 2025: 2,4 % Prozent

- Juni 2025: 2,7 % Prozent

- Juli 2025: 2,7 % Prozent

- August 2025: 2,9 % Prozent

- September 2025: 3,0 % Prozent

- Oktober 2025: - Prozent (Shutdown)

- November 2025: 2,7 Prozent

- Dezember 2025: 2,7 Prozent

Hinter der in Richtung des 2-Prozent-Ziels der Federal Reserve fallenden US-Inflationsrate verbergen sich teilweise gegenläufige Entwicklungen. Preistreiber waren im Dezember 2025 die Verpflegungskosten außer Haus, die sich innerhalb des letzten Jahres um 4,1 % verteuerten. Die Wohnkosten stiegen um 3,2 %, während sich die Dienstleistungen um 3,0 % verteuerten.

Die von der US-Zentralbank besonders genau beobachtete Kerninflation verringerte sich bis Dezember 2025 auf 2,6 % (im Januar 2025 waren es noch 3,3 %). Damit lag die Kerninflation immer noch über der Zielrate von 2 Prozent.

Aktuelle Prognosen zu einer möglichen US-Leitzinssenkung

Die Finanzmärkte spekulieren – wie allerdings bereits seit langem – über eine erste US-Zinssenkung – diesmal für September 2024. Die letzten US-Daten vom Arbeitsmarkt deuten nämlich darauf hin, dass sich die US-Wirtschaft abzukühlen beginnt. Zugleich nimmt der Preisdruck etwas ab, sodass der Spielraum für die US-Notenbank für eventuelle Zinssenkungen allmählich zunimmt.

Die «Zinsfantasie» hat manche Beobachter schon fest im Griff: Mancher erwartet für die USA noch innerhalb von 2024 «mehrere» Zinssenkungen.

Ende Juli 2024 wollte sich auch US-Notenbank-Präsident Jerome Powell nicht auf einen Zeitpunkt für eine erste Leitzinssenkung festlegen. Man werde nach Datenlage entscheiden – die Daten zum zweiten Quartal 2024 seien allerdings «gut» ausgefallen. Genau genommen handele es sich, so Powell, um «bescheidene weitere Fortschritte» bei den für eine Zinsentscheidung relevanten Daten.

Eine Senkung der US-Leitzinsen anlässlich der am 17. und 18. September 2024 stattfindenden Sitzung des Federal Open Market Committe (FOMC) scheint wahrscheinlich.

Am 18. September 2024 beschloss die Fed eine Zinssenkung um jeweils 50 Basispunkte. Drei Monate später, am 18. Dezember, folgte eine weitere Zinssenkung um 25 Basispunkte. Die erste Zinssenkung 2025 erfolgte am 17. September um 25 Basispunkte. Am 29. Oktober 2025 folgte die bisher letzte US-Zinssenkung 2025 um weitere 25 Basispunkte.

Die Entwicklung der US-Leitzinsen („Federal Funds Rate“)

Anhebungen der US-Leitzins-Bandbreite

- 16.12.2015 von 0,25 bis 0,50 Prozent

- 14.12.2016 von 0,50 bis 0,75 Prozent

- 15.03.2017 von 0,75 bis 1,00 Prozent

- 14.06.2017 von 1,00 bis 1,25 Prozent

- 13.12.2017 von 1,25 bis 1,50 Prozent

- 21.03.2018 von 1,50 bis 1,75 Prozent

- 13.06.2018 von 1,75 bis 2,00 Prozent

- 26.09.2018 von 2,00 bis 2,25 Prozent

- 19.12.2018 von 2,25 bis 2,50 Prozent

Senkungen der US-Leitzins-Bandbreite

- 31.07.2019 von 2,00 bis 2,25 Prozent

- 18.09.2019 von 1,75 bis 2,00 Prozent

- 30.10.2019 von 1,50 bis 1,75 Prozent

- 03.03.2020 von 1,00 bis 1,25 Prozent

- 15.03.2020 von 0,00 bis 0,25 Prozent

Anhebung der Leitzins-Bandbreite

- 17.03.2022 von 0,25 bis 0,50 Prozent

- 05.05.2022 von 0,75 bis 1,00 Prozent

- 16.06.2022 von 1,50 bis 1,75 Prozent

- 28.07.2022 von 2,25 bis 2,50 Prozent

- 22.09.2022 von 3,00 bis 3,25 Prozent

- 02.11.2022 von 3,75 bis 4,00 Prozent

- 14.12.2022 von 4,25 bis 4,50 Prozent

- 01.02.2023 von 4,50 bis 4,75 Prozent

- 22.03.2023 von 4,75 bis 5,00 Prozent

- 03.05.2023 von 5,00 bis 5,25 Prozent

- 26.07.2023 von 5,25 bis 5,50 Prozent

Senkungen der US-Leitzins-Bandbreite - von der US-Notenbank eingeleitete Zinswende:

- 18.09.2024 von 4,75 bis 5,00 Prozent

- 07.11.2024 von 4,50 bis 4,75 Prozent

- 18.12.2024 von 4,25 bis 4,50 Prozent

- 17.09.2025 von 4,00 bis 4,25 Prozent

- 29.10.2025 von 3,75 bis 4,00 Prozent

- 10.12.2025 von 3,50 bis 3,75 Prozent

Für 2025 erfolgte erst im September 2025 eine moderate Zinssenkung um 25 Basispunkte. Trumps kritisierte das zögerliche verhalten und fordert, unter Missachtung der Unabhängigkeit der Zentralbank, weitere Zinssenkungen. Nachdem die Federal Reserve den zinspolitischen Vorstellungen Trumps nicht folgen wollte, forderte der US-Präsident sogar den Rücktritt von Jerome Powell von seinem Amt als Zentralbank-Präsident.

Der US-Notenbank-Chef erklärte dagegen vielmehr, dass die Zollpolitik Trumps zu großen Unsicherheiten führe. Die Zollpolitik des US-Präsidenten berge die Gefahr einer erhöhten Inflation, einer sich abschwächenden Wirtschaft und einer steigenden Arbeitslosenquote.

Zinsentwicklung in den USA: Ausblick für 2026

Die US-Notenbank wartet - ähnlich wie die EZB - die weitere Entwicklung ab, insbesondere hinsichtlich der Trump'schen Zollpolitik und möglicher weiterer «Maßnahmen» der Trump-Administration.

Für das Jahr 2026 lässt sich zurzeit keine fundierte Zinsprognose erstellen. Die Unsicherheiten werden ganz im Gegenteil in 2026 eher noch zunehmen. Kaum absehbare Gefahren für Wirtschaft, Inflation und Beschäftigung drohen, wenn die Amtszeit von Jerome Powell als Notenbank-Präsident im Mai 2026 ausläuft und ein Trump «genehmer» Nachfolger die Führung der US-Zentralbank übernehmen sollte.

Wechsel im Amt des US-Notenbank-Präsidenten dürfte für zusätzliche Unruhe sorgen

Die Amtszeit von Jerome Powell als Vorsitzender der Federal Reserve (Fed) endet am 5. Mai 2026. Powell wurde erstmals 2018 von Präsident Donald Trump ernannt und später 2022 von Präsident Joe Biden für eine zweite Amtszeit bestätigt. Zwischenzeitlich hat sich aber das Verhältnis zwischen Trump und dem unabhängig agierenden Jerome Powell deutlich abgekühlt.

Donald Trump sucht offenbar intensiv nach einer Handhabe zur Absetzung von Powell und forderte bereits mehrfach seinen Rücktritt. Sollte der US-Notenbank-Chef tatsächlich abgelöst werden, prognostizieren Marktbeobachter Unruhen an den Anleihemärkten und an den US-Aktienbörsen. Dies kann zu einem generellen Vertrauensverlust für die US-Wirtschaft, verstärkten Kapitalabfluss aus den USA und einem womöglich massiven Verfall des US-Dollar führen.

4.5 Viele Faktoren mit erheblichem Einflusspotenzial auf das Zinsniveau

Zahlreiche Faktoren wirken sich auf das Zinsniveau aus. Von besonderer Bedeutung sind derzeit:

- die unvorhersehbare Politik der US-Regierung unter Donald Trump,

- die erheblichen zusätzlichen Verteidigungsausgaben und Kreditaufnahmen in Europa (einschließlich der deutschen Sondervermögen),

- die Wirtschaftsentwicklung in der Volksrepublik China,

- der fortgesetzte Angriffskrieg Russlands gegen die Ukraine und

- eine mögliche militärische Auseinandersetzung um Taiwan. Die Anzeichen mehren sich, dass China einen Taiwan-Krieg systematisch vorbereitet.

4.5.1 Hohe Risiken in China: mögliche Auswirkungen auf die weltweiten Zinsen

China hat für die Weltwirtschaft und damit auch für das Zinsniveau an den Kapitalmärkten eine enorme Bedeutung. Umso bedenklicher erscheint es Ökonomen, dass die jährlichen Wachstumsraten in den letzten Jahren deutlich zurückgingen.

Wirtschaftswachstum in China

Im ersten Quartal 2025 soll die chinesische Wirtschaft um 5,4 Prozent gestiegen sein. Damit angeblich etwas besser als zuvor angenommen. Zahlenangaben aus China sind allerdings stets mit Vorsicht zu genießen.

Wegen der von den USA verhängten Zölle von bis zu 145 Prozent auf chinesische Waren ist die zukünftige Wirtschaftsentwicklung Chinas jedoch recht ungewiss. Die von US-Präsident Trump gegen China begonnene Zollstreit könnte zu einer 2-prozentigen Wachstumseinbuße der chinesischen Volkswirtschaft führen, betonen Volkswirte.

Darüber hinaus befindet sich die Volkswirtschaft Chinas in einer Krise, die von diversen Faktoren gekennzeichnet ist:

- schwacher inländischer Konsum,

- die Alterung der Bevölkerung verstärkt die Konsumzurückhaltung,

- schwächelnde Nachfrage des Auslands nach Produkten aus China,

- die Kaufzurückhaltung bewirkt wiederum Deflationstendenzen,

- Krisen im Immobilien- und Finanzsektor,

- niedrige Produktivität der Wirtschaft,

- sehr hohe und weiter wachsende Verschuldung der chinesischen Kommunen befeuert Ängste um die Finanzstabilität Chinas.

Von China ausgehende geopolitische Risiken

Zudem gehen von China geopolitische Risiken aus, die auch die Weltwirtschaft bedrohen können. Dazu gehören insbesondere

- die Taiwan-Krise, die jederzeit in eine militärische Auseinandersetzung umschlagen kann. China bereitet sich offenkundig auf einen Krieg mit Taiwan vor. Zu den Maßnahmen gehört nicht nur eine massive Aufrüstung, sondern auch die erhebliche Aufstockung der Goldbestände (wie sie auch seitens Russlands vor Beginn des Ukraine-Kriegs zu beobachten war).

- Zunehmende Spannungen im südchinesischen Meer, wo China Hoheitsansprüche gegen alle Nachbarstaaten mit zunehmender Gewalt und gegen das geltende Völkerrecht durchzusetzen versucht.

Undurchsichtige Informationspolitik Chinas behindert frühzeitige Problemerkennung

Über all dem schwebt die undurchsichtige Informationspolitik Chinas wie ein Damoklesschwert: aus China gemeldete Daten müssen stets mit Vorsicht zur Kenntnis genommen werden.

Eine solche Daten-Unsicherheit erschwert jedoch das rechtzeitige Ergreifen erforderlicher Maßnahmen. Wenn eine Notsituation der Weltöffentlichkeit nur mit Verzögerung bekannt wird, dann sind die verbleibenden Reaktionsmöglichkeiten häufig eingeschränkt.

Fazit zum Einflussfaktor China

Politik und Volkswirtschaft Chinas weisen strukturelle Schwächen auf. Es muss jederzeit mit unangenehmen Überraschungen gerechnet werden – mit Auswirkungen auch auf das weltweite Zinsniveau. Behalten die USA ihre extrem hohen Strafzölle gegen China bei, so wird dies das Wirtschaftswachstum Chinas stark in Mitleidenschaft ziehen.

4.5.2 „Zeitenwende“: Wie könnte der russische Angriffskrieg das Zinsniveau beeinflussen?

Zwar kann niemand den Verlauf von Kriegen und die Folgen einer solchen Aggression im Einzelnen voraussehen. Es scheint aber sicher: Der Angriffskrieg Russlands wird voraussichtlich grundlegende Änderungen in der Weltordnung herbeiführen - nicht nur in militärischer, sondern auch in politischer und volkswirtschaftlicher Hinsicht.

Das Zinsniveau kann jederzeit als Teilaspekt der ökonomischen Folgen des russischen Angriffskriegs betroffen sein.

Mögliche belastende Auswirkungen des Krieges in der Ukraine:

- Rückgang der Weltkonjunktur,

- Unterbrechung internationaler Lieferketten,

- Energieknappheit für Haushalte und Unternehmen,

- Preissteigerungen aufgrund von Lieferengpässen und hohen Energiepreisen,

- erhöhte Anzahl von Insolvenzen,

- möglicher Anstieg der Arbeitslosenzahlen,

- weltweite Hungerkrisen,

- Migrationsbewegungen mitsamt Folgeproblemen,

- abrupte Zinssenkungen - mit der Gefahr einer ansteigenden Inflation, bei krisenbedingt expansiver Geldpolitik trotz Inflation: Entwertung von Währungen, Gefahren für die Altersversorgung, soziale Verwerfungen.

Fazit zu den Auswirkungen des russischen Krieges: die Zins-Zukunft ist derzeit ungewiss.

Ganz gleich, ob Russland mit seiner Invasion scheitert oder es der russischen Despotie gelingt, sich Vorteile aus dem Krieg zu verschaffen:

In beiden Szenarien drohen tiefgreifende Verwerfungen - mit gravierenden Folgen auch für die Weltwirtschaft und damit auch für das Zinsniveau. Eine auf längere Sicht erhöhte Inflation würde wohl ein dauerhaft hohes und eventuell noch deutlich höheres Zinsniveau bedeuten.

5. Immobilienmarkt und Bauzinsen: zwischen Immobilienpreisen und Zinsniveau

Die Immobilienpreise gingen im Jahr 2024 gegenüber 2022 (dem Jahr mit dem bisher höchsten Immobilienpreisniveau) um durchschnittlich 11,2 Prozent zurück. Im Einzelnen wurden 2024:

- Für Eigentumswohnungen 11,4 Prozent,

- für Einfamilienhäuser 12,9 Prozent und

- für Mehrfamilienhäuser sogar 21,6 Prozent weniger gezahlt.

Überdurchschnittlich fielen die Preise in ländlichen Gegenden, während die Immobilienpreise in Ballungszentren weniger stark zurückgingen.

Für 2025 wurde bislang eine Stabilisierung und vorsichtige Erholung der Immobilienpreise erwartet. Völlig offen ist allerdings, welche Auswirkungen die Wirtschafts- und Handelspolitik der US-Regierung unter Donald Trump haben wird. Dies gilt insbesondere für den Fall einer befürchteten weltweiten Rezession.

Wer eine Wunschimmobilie kaufen möchte, der sollte unbedingt auf einen angemessenen Kaufpreis und einen nicht zu geringen Eigenkapital-Anteil achten. Ein sorgfältiger Konditionsvergleich minimiert die Kosten einer Baufinanzierung.

6. Zusammenfassung möglicher Szenarien

Was könnte zu steigenden Bauzinsen führen?

- hohe Inflation aufgrund zusätzlicher Staatsausgaben für Verteidigung, Infrastruktur und Klimaschutz,

- die beschlossenen Sondervermögen bedeuten erhebliche zusätzliche Kreditaufnahmen und damit ein allgemein höheres Zinsniveau,

- bei zu hoher Inflation: Notenbanken behalten hohe Leitzinsen bei oder erhöhen sie sogar,

- allgemeine Unsicherheit wegen unberechenbarer US-Politik und wegen geopolitischer Krisen (z. B. Russlands Ukraine-Krieg) spricht eher für steigende Zinsen,

- aufgrund von Krisen und allgemeiner wirtschaftlicher und politischer Unsicherheit: größere Banken-Zurückhaltung bei der Vergabe von Darlehen.

Was könnte für niedrige Bauzinsen sprechen?

- sinkende Zinsen nach erfolgreicher Bekämpfung der Inflation,

- inflationsunabhängig sinkende Notenbank-Leitzinsen, die der allgemeinen Krisenstimmung entgegenwirken sollen,

- niedrige EZB-Leitzinsen, um eine schwächelnde Wirtschaft zu stärken oder um verschuldete EU-Staaten zahlungsfähig zu halten,

- Kapitalflucht aus dem US-Dollar in den Euro: zusätzliches Kapital im Euroraum könnte zinssenkend wirken.

- Sollten bisher in die USA exportierte billige chinesische Produkte nach Europa umgeleitet werden: womöglich sinkende Preise im Euroraum bis hin zu einer Deflation (chinesische Unternehmen suchen bereits nach Alternativen zu bisherigen Abnehmern in den USA).

7. Fazit: Bauzinsen Prognose 2026

Die Wirtschaftslage bleibt weltweit wie auch speziell in Europa krisenanfällig. Vor dem Hintergrund der auch seitens der EZB und der US-Notenbank festgestellten extremen Unsicherheit über die weitere Entwicklung lässt sich momentan keine abschließende Prognose der weiteren Zinsentwicklung im weiteren Verlauf des Jahres 2026 erstellen.

Derzeit wäre es spekulativ, auf steigende oder fallende Kapitalmarkt- und Baufinanzierungszinsen zu setzen.

Wer sich vor einem unkalkulierbaren Risiko steigender Zinsen schützen möchte, der sollte daher bei einem bereits abschließend durchdachten, feststehenden Bauprojekt möglichst zeitnah eine Baufinanzierung zu den derzeitigen Kreditkonditionen abschließen.

Wer noch Zeit für eine Entscheidung über ein Bau- oder Kaufvorhaben hat, sollte vielleicht abwarten. Zumindest bis sich die derzeitige von der Trump-Regierung ausgelöste weltweite Unsicherheit etwas gelegt hat. Besonders wichtig erscheint Klarheit über die Sicherheit des eigenen Arbeitsplatzes, damit die nachhaltige Bedienung einer Baufinanzierung sichergestellt bleibt.

7.1 Empfehlungen für Bauherren und Immobilienkäufer

Wenn Sie derzeit (trotz des geschilderten, momentan unsicheren Umfeldes) eine Immobilienfinanzierung abschließen möchten, dann wählen Sie möglichst eine hohe Tilgungsrate (zwei Prozent oder höher), um die Entschuldung zu beschleunigen.

Achten Sie beim Erwerb einer Immobilie aber vor allem auf einen angemessenen Kaufpreis.

7.2 Anschlussfinanzierung und Forward-Kredit

Bei der Anschlussfinanzierung sollten Sie weiterhin lange Laufzeiten bevorzugen.

Wenn Ihre Finanzierung in den nächsten 5 Jahren ausläuft, können Sie sich bereits heute die aktuellen Bauzinsen durch ein Forward-Darlehen sichern.

Über den Autor

Hartmut Zimmer

Hartmut Zimmer, Jurist und langjähriger Vertriebsdirektor einer deutschen Großbank, war u. a. zuständig für den Vertrieb von Baufinanzierungen und gewerblichen Krediten. Besonders intensiv befasste er sich mit den Risiken fehlerhaft konstruierter Baufinanzierungen anlässlich der Sanierung eines umfangreichen Kreditportfolios.

Hartmut Zimmer ist Autor zahlreicher Fachartikel zu Finanzprodukten und Wirtschaftsrecht.