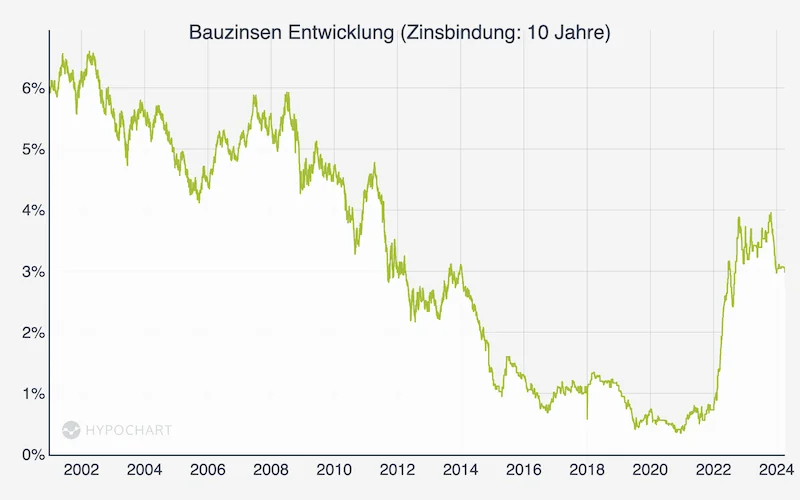

1. Die aktuelle Bauzinsen Entwicklung

Die Zinsen für Baufinanzierungen sind seit Ende 2021 deutlich angestiegen - allerdings ausgehend von einem historisch niedrigen Niveau. Die aktuellen Bauzinsen liegen jedoch noch unterhalb ihres langjährigen Durchschnitts.

Nach Amtseinführung von US-Präsident Donald Trump, Anfang 2025, suchen Notenbanken und Marktteilnehmer Orientierung für die künftige Zinsentwicklung.

Viele Faktoren beeinflussen das Zinsniveau

Zahlreiche politische und wirtschaftliche Faktoren könnten die Zinsentwicklung beeinflussen. Dazu zählen vor allem die allgemeine Konjunktur, die Inflationsrate, die Preise für Energie und Rohstoffe sowie geopolitische Krisen.

Langjährige Niedrigzinspolitik

Die bis 2022 sehr niedrigen Bauzinsen hatten zwei Hauptursachen:

- die extrem niedrigen Leitzinsen der Europäischen Zentralbank (EZB) im Zeitraum von Juli 2012 bis Juli 2022 und

- die massive Geldmengen-Ausweitung, die die EZB während der Dauer ihrer Niedrigzinspolitik vorwiegend durch den Ankauf von Wertpapieren auslöste.

Durch diese Politik schaltete die EZB die Marktkräfte am europäischen Kapitalmarkt über Jahre hinweg weitgehend aus und sorgte so für ein „Nullzins-Niveau“.

Hohe Inflation in 2022 – Wiederanstieg der Leitzinsen

Ab Mitte 2022 kam es jedoch zu einer Trendwende. Beginnend im Jahr 2021 und stark beschleunigt 2022 stiegen die Inflationsraten in der Eurozone wie auch weltweit dramatisch an. Dies veranlasste die Notenbanken, ihre Niedrigzinspolitik zu beenden und eine Zinswende nach oben einzuleiten. Die EZB begann mit Leitzins-Erhöhungen allerdings über ein halbes Jahr später als die US-Notenbank – nicht zuletzt mit Rücksicht auf die hoch verschuldeten Staaten Südeuropas.

Ihre erste Leitzins-Erhöhung nahm die EZB am 27. Juli 2022 vor, gefolgt von neun weiteren Zinsschritten. Die letzte Erhöhung wurde am 14. September 2023 beschlossen.

Nach Jahren der „Verzögerungspolitik“ versuchte die EZB nun, das verlorene Vertrauen zurückzugewinnen. Sie musste zeigen, dass die Geldwertstabilität für sie mindestens genauso wichtig ist wie die finanziellen Nöte hoch verschuldeter Staaten.

2024: zurückgehende Inflation ermöglichte Zinssenkungen

Nach einer sechsmonatigen Pause, in der die Europäische Zentralbank (EZB) ihre Leitzinsen unverändert ließ, senkte sie diese am 6. Juni 2024 erstmals wieder. Der Grund dafür war die deutlich gesunkene Inflationsrate. Bis Ende 2024 folgten vier weitere Zinssenkungen, bei denen die verschiedenen Leitzinssätze der EZB insgesamt um 1,00 bis 1,35 Prozent gesenkt wurden.

Baukreditzinsen bis Ende 2025 im leichten Aufwärtstrend – Entwicklung 2026 bleibt offen

Die Bauzinsen stiegen im zweiten Halbjahr 2025, entgegen der Trendwende bei den Leitzinsen der EZB. Je nach gewählter Zinsbindungsfrist stiegen die Zinsen für Baukredite bis Ende 2025 um bis zu 0,4 Prozentpunkte.

Ein wesentlicher Grund dafür sind politische und wirtschaftliche Unsicherheiten, die durch die schwer kalkulierbare Politik des erneut zum US-Präsidenten gewählten Donald Trump entstehen.

1.1 Die Bauzinsen – nach erheblichem Anstieg deutlich oberhalb der historischen Tiefststände aus dem Jahr 2020

Bitte beachten Sie, dass Ihr Bauzins nicht allein vom Zinsniveau auf dem Kapitalmarkt abhängt. Die von den Banken offerierten Zinssätze hängen wesentlich ab ...

- von der Bonität des Kreditnehmers

- vom Beleihungsauslauf

- von der Höhe des Darlehens

- von der Höhe der Zinsbindungsfrist

- von der Lage der Immobilie und

- von der Geschäftspolitik einer Bank.

Mehr Informationen finden Sie im Artikel "Wie berechnen Banken meine Bauzinsen".

20. April 2015 (Zwischentief)*

| Zinsbindung: | 5 Jahre | 10 Jahre | 20 Jahre | 30 Jahre |

|---|---|---|---|---|

| effektiv: | 0.80 % | 0.95 % | 1.53 % | 1.72 % |

| Sollzinsen: | 0.80 % | 0.95 % | 1.52 % | 1.71 % |

| Anbieter: | ING DiBa | Commerzbank | MHB | MHB |

26. Juni 2015 (vorübergehendes Zinshoch)*

| Zinsbindung: | 5 Jahre | 10 Jahre | 20 Jahre | 30 Jahre |

|---|---|---|---|---|

| effektiv: | 1.18 % | 1.61 % | 2.28 % | 2.72 % |

| Sollzinsen: | 1.17 % | 1.60 % | 2.26 % | 2.69 % |

| Anbieter: | DSL Bank | ING DiBa | Volksbund Wohl | MHB |

1. Oktober 2016 (weiteres Zwischentief)*

| Zinsbindung: | 5 Jahre | 10 Jahre | 20 Jahre | 30 Jahre |

|---|---|---|---|---|

| effektiv: | 0.65 % | 0.72 % | 1.45 % | 1.68 % |

| Sollzinsen: | 0.65 % | 0.69 % | 1.42 % | 1.65 % |

| Anbieter: | ING DiBa | DSL Bank | DSL Bank | Hannoversche Leben |

24. Februar 2018 (weiteres vorübergehendes Zinshoch)*

| Zinsbindung: | 5 Jahre | 10 Jahre | 20 Jahre | 30 Jahre |

|---|---|---|---|---|

| effektiv: | 0.97 % | 1.37 % | 1.93 % | 2.25 % |

| Sollzinsen: | 0.95 % | 1.33 % | 1.90 % | 2.21 % |

| Anbieter: | LIGA Bank | BHW | Allianz | ERGO |

1. März 2020: letztes historisches Zinstief*

| Zinsbindung: | 5 Jahre | 10 Jahre | 20 Jahre | 30 Jahre |

|---|---|---|---|---|

| effektiv: | 0.46 % | 0.52 % | 0.92 % | 0.94 % |

| Sollzinsen: | 0.41 % | 0.51 % | 0.90 % | 0.92 % |

| Anbieter: | Degussa Bank | MHB | VB Münster | VB Münster |

Bauzinsen aktuell*

| Zinsbindung: | 5 Jahre | 10 Jahre | 20 Jahre | 30 Jahre |

|---|---|---|---|---|

| effektiv: | 3.43 % | 3.38 % | 3.89 % | 4.01 % |

| Sollzinsen: | 3.32 % | 3.31 % | 3.8 % | 3.92 % |

Zur repräsentativen Beispielrechnung

Die Bauzinsen erreichten im März 2020 ihren bisherigen historischen Tiefststand.

Seither stiegen die Zinsen für Baufinanzierungen für ...

- ... fünfjährige Zinsbindungen um + 2,97 Prozent.

- 10-Jahres-Laufzeiten um + 2,86 Prozent.

- 30-Jahres-Laufzeiten um + 3,07 Prozent.

Stand: 21.02.2026, im Vergleich zu März 2020.

1.2 Die Zinsentwicklung der letzten Jahre

Wichtig ist die richtige Einordnung der Zinsentwicklung in den langfristigen Zinstrend.

So lagen die effektiven Zinsen für Baudarlehen mit 30-jähriger Zinsbindung im April 2011 noch bei 4,6 Prozent. Das sind selbst nach den deutlichen Zinssteigerungen der letzten Monate immer noch 0,59 Prozent mehr als aktuell (21.02.2026).

Bei der Beurteilung des aktuell wieder etwas erhöhten Zinsniveaus hilft ein Blick auf die langfristige Zinsentwicklung: Traditionell - in den Jahrzehnten vor der ab 2007 einsetzenden Finanz- und Wirtschaftskrise – galten Bauzinsen von durchschnittlich 7 Prozent als üblich.

Fazit: Immobilienkäufer können das noch vergleichsweise moderate Zinsniveau nutzen. Sie sollten aber unbedingt auf einen soliden Finanzierungsplan mit genügend Eigenkapital und vor allem auf einen angemessenen Kaufpreis der Immobilie achten.

2. Was die Entwicklung der Bauzinsen beeinflusst

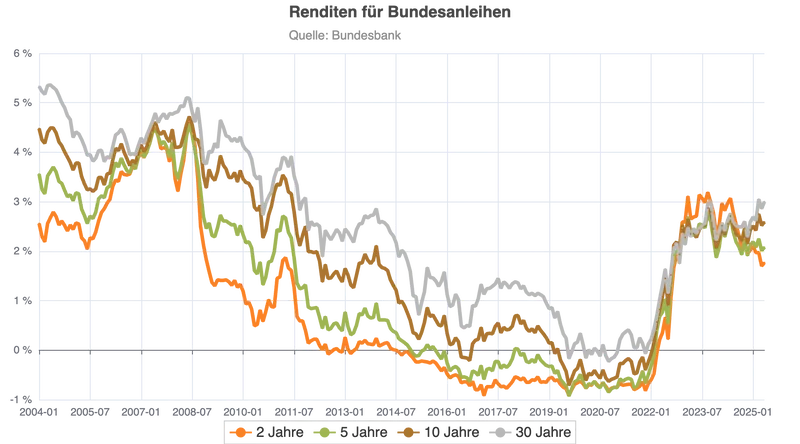

2.1 Der Zusammenhang zwischen Anleihe-Renditen und Bauzinsen

Die Bauzinsen folgen der Entwicklung der Renditen langfristiger Anleihen.

Bundesanleihen

Bundesanleihen sind von der Bundesrepublik Deutschland seit 1952 herausgegebene festverzinsliche Wertpapiere.

Bundesanleihen verfügen aktuell wieder über eine positive Rendite, nachdem sie in der Vergangenheit zeitweise eine Negativ-Verzinsung aufgewiesen hatten.

- Zweijährige Bundesanleihen rentieren mit 2.04 Prozent pro Jahr.

- Fünfjährige Bundesanleihen bringen eine Rendite von 2.3 Prozent pro Jahr.

- Zehnjährige Bundesanleihen rentieren mit 2.81 Prozent pro Jahr.

- Dreißigjährige erzielen eine Rendite von 3.47 Prozent pro Jahr.

(Datenstand: 20.02.2026)

Dabei ist stets zu berücksichtigen: Selbst geringe Zinserträge werden durch die Abgeltungssteuer (gegebenenfalls zuzüglich Solidaritätszuschlag) geschmälert.

Der Euro-Bund-Future

Ein wichtiger Indikator für das langfristige Zinsniveau ist der Euro-Bund-Future. Ihm liegt ein standardisierter Terminkontrakt auf eine zehnjährige Bundesanleihe mit 6-prozentiger Nominalverzinsung zugrunde. Steigende Kurse des Euro-Bund-Future bedeuten sinkende Zinsen für zehnjährige Anleihen.

Mitte 2008 wurde der Euro-Bund-Future zu Kursen um 110 Punkte gehandelt. Der nachfolgende historische Zinsrückgang führte dazu, dass der Euro-Bund-Future bis Ende 2013 auf 140 Punkte anstieg und in der Folgezeit historische Höchststände erreichte (August 2016: 168 Punkte, im Verlauf der Jahre 2019 und 2020 sogar 179 Punkte).

Infolge der von der Europäischen Zentralbank eingeleiteten Zinswende nach oben fiel der Euro-Bund-Future ab Dezember 2022. Mit den Ende 2023 eingeleiteten EZB-Leitzinssenkungen kam es zu einem Wiederanstieg des Euro-Bund-Future auf bis auf 138,64 Zähler (27. Dezember 2023).

Im Zuge einer Erhöhung der Kapitalmarktzinsen ging der Euro-Bund-Future bis zum 03.02.2026 auf 127,69 Punkte zurück (Schlusskurs).

Pfandbriefe

Pfandbriefe sind festverzinsliche Wertpapiere, die von einer Pfandbriefbank ausgegeben werden. Sie gelten als risikoarm, da sie mit besonders werthaltigen Sicherheiten unterlegt sind.

Anfang Februar 2026 wiesen Pfandbriefe folgende Renditen auf:

- Pfandbriefe mit ein- oder zweijährigen Laufzeit wiesen eine Rendite von 2,35 beziehungsweise 2,42 Prozent auf.

- Vier- und fünfjährige Pfandbriefe rentierten jeweils mit 2,64 Prozent bzw. 2,78 Prozent.

- Beim Kauf sechs- bis siebenjähriger Pfandbriefe erhielten Anleger zwischen 2,92 und 3,06 Prozent Zinsen.

- Bei acht- und neunjährigen Titeln 3,17 Prozent bzw. 3,28 Prozent.

- Pfandbriefe mit einer Laufzeit von 10 Jahren verzinsten sich mit 3,37 Prozent.

(Stand jeweils 03.02.2026)

2.2 Der Zusammenhang zwischen Inflation und Zinsniveau

Je höher die Inflation, desto höher ist gewöhnlich auch das allgemeine Zinsniveau. Denn um die Geldwertstabilität zu erhalten, verknappen die Zentralbanken in Zeiten hoher Inflation die Geldmenge und erhöhen die Leitzinsen.

Die Inflationsentwicklung in Deutschland und in der Eurozone

Die Inflation in der Eurozone stieg beginnend im Jahr 2021 deutlich an. Die Jahres-Inflationsrate im Euroraum lag im Jahr 2020 bei 0,3 Prozent und nahm 2021 auf 2,6 Prozent zu. Nach einem Inflations-Spitzenwert von 10,6 Prozent (Oktober 2022) ging die Geldentwertung im Euroraum (gemessen am "harmonisierten Verbraucherpreisindex", HVPI) für das Gesamtjahr 2023 auf 6,4 Prozent und bis 2024 weiter auf 2,3 Prozent zurück.

Entgegen den allgemeinen Erwartungen stieg die Eurozonen-Inflation im Januar 2025 auf 2,5 % und liegt aktuell bei moderaten auf 2,0 Prozent (Dezemebr 2025). Die Kerninflation im Euroraum (also ohne Energie- und Lebensmittelpreise) lag im Dezember 2025 bei 2,3 Prozent.

Erläuterung zum HVPI

Der harmonisierte Verbraucherpreisindex (HVPI) wurde entwickelt, um die Inflation innerhalb der EU vergleichen und zu einer Gesamtinflationsrate für Europa und für die Europäische Währungsunion zusammenfassen zu können.

Die Inflation in Deutschland erreichte im Oktober 2022 ihren bisherigen Höchstwert von 10,9 Prozent (HVPI). 2022 lag die Geldentwertung in Deutschland höher als jemals in der Nachkriegszeit: Der bisherige Maximalwert wurde 1951 mit 7,6 Prozent registriert.

Im Gesamtjahr 2023 ging die deutsche Inflation auf immer noch hohe 6,1 Prozent zurück. 2024 erreichte die Inflationsrate in Deutschland einen Durchschnitt von 2,5 Prozent. Im Dezember 2025 lag die Inflation bei 2,0 % und somit 0,6 % niedriger als im Vormonat.

Die Kerninflation betrug im Dezember 2025 für Deutschland 2,5 Prozent und ist damit um 0,5 Prozent zum Vormonat gefallen.

Die EZB zu optimistisch? Sie rechnete damit, das 2-Prozent-Inflationsziel im Laufe des Jahres 2025 nachhaltig erreichen zu können. Diese Zuversicht basierte wohl auch auf der schwächelnden europäischen Konjunktur und den von US-Präsident Trump angekündigten Strafzöllen, die die Wirtschaft im Euroraum weiter belasten könnten.

Inflation: Veränderung des HVPI-Index

- 2015: HVPI Eurozone: 0,2 % (HVPI Deutschland: 0,7 %)

- 2016: 0,2 % (0,4 %)

- 2017: 1,5 % (1,7 %)

- 2018: 1,8 % (1,9 %)

- 2019: 1,2 % (1,4 %)

- 2020: 0,3 % (0,4 %)

- 2021: 2,6 % (3,2 %)

- 2022: 8,4 % (8,7 %)

- 2023: 5,4 % (6,1 %)

- 2024: 2,3 % (2,5 %)

- 2025: 2,0 % (2,2 %)

- Januar 2026: -,- % (-,- %)

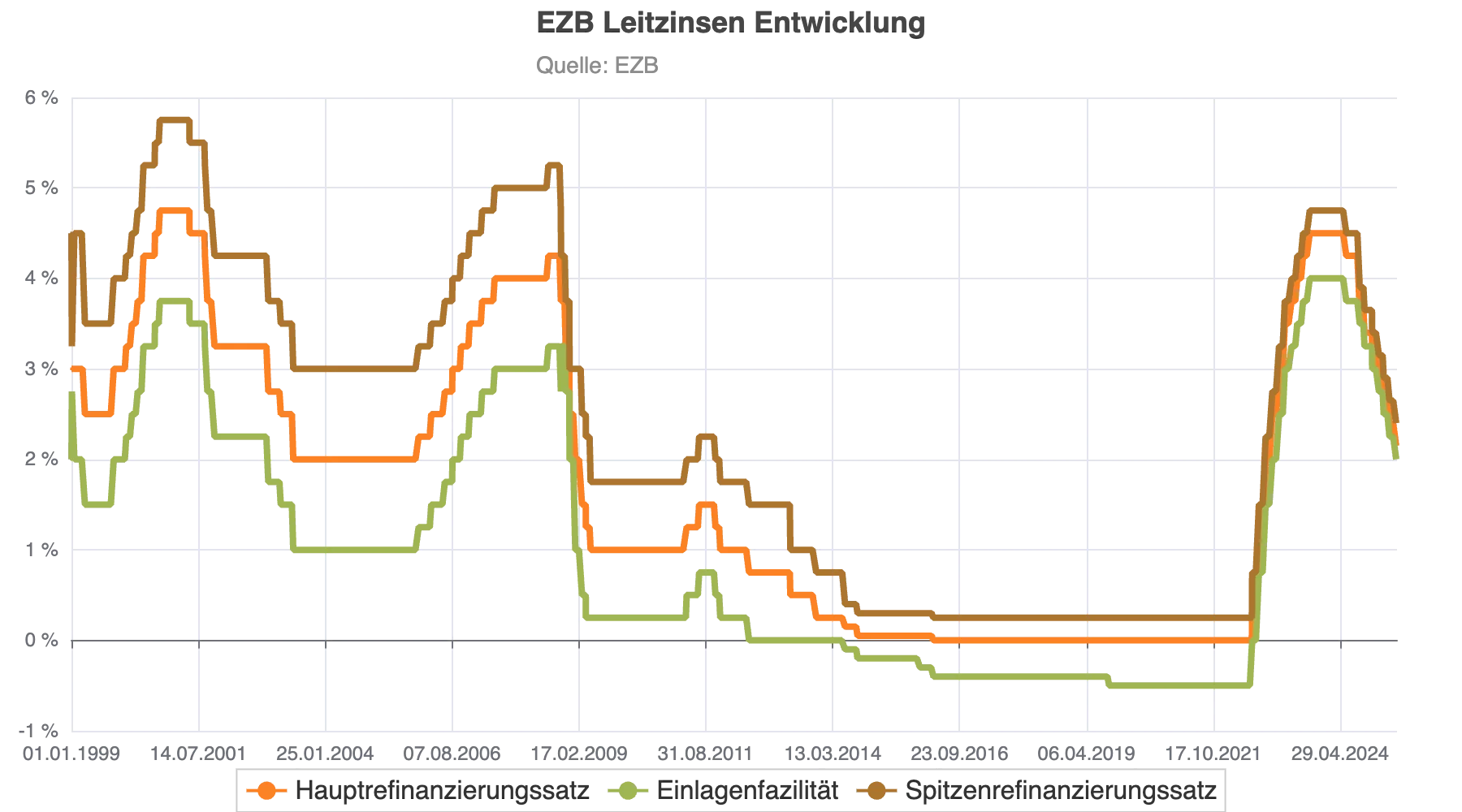

2.3. Die Geld- und Zinspolitik der EZB

Die zentrale Aufgabe einer Notenbank ist die Sicherung der Geldwertstabilität. Die Europäische Zentralbank hebt dies auf ihrer Webseite hervor:

„Unsere Aufgabe ist, stabile Preise zu gewährleisten.“

EZB Homepage

Das Inflationsziel der EZB

Die Europäische Zentralbank strebt ein „mittelfristiges Inflationsziel von 2 Prozent“ an. Negative Abweichungen von diesem Zielwert sind laut EZB ebenso unerwünscht wie positive.

Verfestigt sich eine negative Inflation (Deflation), dann verschieben Entscheider ihre Kauf- beziehungsweise Investitionsabsichten in die Zukunft, um später von niedrigeren Preisen zu profitieren. Daher kann Deflation das Wirtschaftswachstum einer Volkswirtschaft nachhaltig beeinträchtigen und eine hartnäckige Rezession auslösen.

Eine zu hohe Inflation vermindert hingegen die Kaufkraft je Geldeinheit. Eine hohe Geldentwertung ...

- erschwert den Marktteilnehmern eine langfristige Planung,

- entwertet Anleihen, Kontoguthaben und Rentenanwartschaften und

- belastet die Bezieher von festen Einkommen.

Die Leitzinsen der EZB

Nach mehr als sechsjähriger Nullzins-Politik erhöhte die Europäische Zentralbank ihre Leitzinsen erstmals wieder zum 27. Juli 2022 und leitete damit die lange erwartete Zinswende nach oben ein.

Bis zum 20. September 2023 erhöhte die EZB ihre Leitzinsen in rascher Folge insgesamt zehnmal:

- Der Einlagenzinssatz stieg von -0,50 Prozent auf +4,00 Prozent,

- der Hauptrefinanzierungszinssatz von 0,00 auf +4,50 Prozent, und

- der Spitzenrefinanzierungszinssatz (für kurzfristige Kredite an Banken) von +0,25 Prozent auf +3,15 Prozent.

Am 12. Juni 2024 leitete die EZB eine Phase der Zinssenkungen ein, die bis heute andauert. Seitdem wurden die Leitzinsen in acht Zinsschritten gesenkt. Die letzte Zinssenkung erfolgte am 5. Juni 2025, mit Wirkung zum 11. Juni 2025.

Die aktuellen Leitzinssätze (Seit dem 5. Juni 2025):

- Die Hauptrefinanzierungsfazilität, zu der die Banken kurzfristige Kredite von der EZB erhalten, liegt bei 2,15 Prozent p. a.

- Für unbesicherte Ein-Tages-Kredite zahlen die Banken 2,40 % Zinsen (Spitzenrefinanzierungsfazilität).

- Für Guthaben bei der Notenbank (Einlagefazilität), erhalten Banken aktuell 2,00 Prozent.

Die nächste Sitzung des EZB-Rats, bei denen über Geldpolitik und Leitzinsen entschieden wird, findet am 5. Februar 2026 statt.

Ausblick auf die künftige Entwicklung der EZB-Leitzinsen

Seit Mitte 2024 hat die EZB mehrere Leitzinssenkungen vorgenommen, bleibt jedoch vorsichtig mit klaren Prognosen zur künftigen Zinspolitik. Der EZB-Rat plant, über weitere Zinsschritte situationsabhängig zu entscheiden.

Die EZB verfolgt weiterhin das Ziel, die Geldentwertung auf die angestrebten 2 Prozent zu senken. Dafür ist es wichtig, die Leitzinsen angemessen hochzuhalten und nicht zu schnell zu senken. Gleichzeitig soll die schwächelnde Konjunktur in der Eurozone nicht durch zu hohe Zinssätze zusätzlich belastet werden.

Christine Lagarde, die Präsidentin der EZB, betonte, dass die Zentralbank trotz der Leitzinssenkung zum 5. Februar 2025 weiterhin eine grundsätzlich „restriktive“ Zinspolitik verfolgt. Das bedeutet, dass die EZB ihre Priorität – trotz der aktuellen Zinssenkungen – auf die Bekämpfung der Inflation legt und die bremsenden Effekte eines höheren Zinsniveaus auf die Wirtschaft in Kauf nimmt.

Lagarde erklärte, es sei noch unklar, wann die EZB die Leitzinsen so weit senken werde, dass dies spürbar zur Ankurbelung der Konjunktur beiträgt.

Einige Marktteilnehmer prognostizieren, dass die EZB-Zinssätze bis Ende 2025 um 0,75 bis 1,00 Prozentpunkte unter dem Niveau vom Februar 2025 liegen könnten.

Was die EZB bei ihrer zukünftigen Zinspolitik im Blick behalten wird

- Die nach wie vor hohe Kerninflation (Gesamtinflation ohne Lebensmittel- und Energiepreise) mahnt die EZB zur Vorsicht. Derzeit wird die Gesamtinflation vor allem durch leicht steigende oder sogar sinkende Preise für Lebensmittel und Energie gedämpft. Diese Preise sind jedoch stark schwankungsanfällig. Sollten sie in Zukunft wieder deutlich steigen, könnte dies die Inflation erheblich ankurbeln.

- Auch die Entwicklung der Dienstleistungspreise bleibt ein entscheidender Faktor. Aufgrund sehr hoher Lohnabschlüsse verteuern sich Dienstleistungen derzeit weit überdurchschnittlich. Die EZB wird künftige Lohnabschlüsse und deren Auswirkungen auf die Inflation daher genau im Blick behalten.

- Zusätzlich bereitet die Zoll- und Handelspolitik des wiedergewählten US-Präsidenten Trump den Zentralbanken große Sorgen. Die EZB-Präsidentin Lagarde betonte kürzlich, dass US-Zollerhöhungen „sicherlich globale Auswirkungen“ haben werden. Höhere Zölle auf Importe in die USA dürften nicht nur die Inflation in den USA antreiben – eine Studie prognostiziert bereits einen Anstieg um 0,7 Prozentpunkte im ersten Quartal 2025 – sondern auch weltweit zu höherer Inflation führen.

Diese inflationären Folgen der Zollerhöhungen könnten sich weiter verschärfen, wenn andere Handelsnationen als Reaktion auf US-Zölle Gegenmaßnahmen ergreifen.

- China hat bereits auf die Anfang Februar 2025 verhängte US-Zollerhöhung von 10 Prozent für chinesische Importwaren reagiert und Sonderzölle zwischen 10 und 15 Prozent auf bestimmte US-Exporte nach China eingeführt.

- Kanada hat seinen bereits beschlossenen 25-prozentigen „Vergeltungszoll“ gegen US-Importe vorerst ausgesetzt. Der Grund: US-Präsident Trump stimmte kurzfristig einer 30-tägigen Aussetzung der US-Zölle zu.

- Die Europäische Union kündigte an, mögliche US-Zölle mit gleichwertigen Maßnahmen zu beantworten: „Wer einen Handelskrieg will, der bekommt ihn.“

Die Europäische Zentralbank wird die Zollpolitik der Trump-Regierung und die globalen Reaktionen darauf genau verfolgen. Kommt es zu weltweiten Zollerhöhungen, könnte die EZB ihre Zinssenkungen verlangsamen oder die Leitzinsen sogar wieder erhöhen, um eine steigende Inflation zu verhindern.

2.4 Die Zinspolitik der US-Notenbank

Die globale Bedeutung der US-Zinsen

Die Höhe der Zinsen im US-Dollar-Raum beeinflusst direkt das weltweite Zinsniveau. Daher wird die Zinspolitik der US-Notenbank Federal Reserve („Fed“) auch in der Eurozone genau beobachtet. Wie die Europäische Zentralbank verfolgt die Fed das Ziel einer Inflation von zwei Prozent.

Behutsame Zinssenkungen seit September 2024

Im September 2024 beendete die US-Notenbank ihre mehrjährige Hochzinspolitik mit einer ersten Zinssenkung. Es folgten zwei weitere Schritte im November 2024 und zuletzt am 18. Januar 2025.

Der Grund für das vorsichtige Vorgehen der Fed liegt in der starken US-Wirtschaft und der niedrigen Arbeitslosenquote. Diese solide Lage veranlasste die Notenbank, ihre Geldpolitik vorsichtig und restriktiv zu gestalten, um die Inflation, die erst kürzlich von einem sehr hohen Niveau zurückgegangen war, weiter unter Kontrolle zu halten.

Trumps Einflussversuche auf die US-Zinspolitik

Eine Bedrohung für die unabhängige Geldpolitik der Fed könnten jedoch die Einflussversuche des US-Präsidenten Donald Trump sein. Trotz der rechtlichen Unabhängigkeit der Notenbank erhebt Trump Anspruch darauf, die Zinspolitik mitzubestimmen – eine Haltung, die sich auch mit den finanziellen Interessen seiner Firmengruppe und befreundeter Unternehmer deckt.

Vor der turnusgemäßen Fed-Sitzung am 29. Januar 2025 forderte Trump bei einer Videoschalte auf dem Weltwirtschaftsforum in Davos: „Ich verlange, dass die Zinsen sofort gesenkt werden.“ Zu Hause untermauerte er seine Forderung mit den Worten: „Ich kenne die Zinsen viel besser als sie“, ein klarer Seitenhieb auf Fed-Chef Jerome Powell.

Die Reaktion der Fed: Unabhängigkeit bewahren

Trotz Trumps Druck ließ sich die Fed nicht beirren und hielt an ihrer „Politik der ruhigen Hand“ fest. Am 29. Januar 2025 entschied sie, die Federal Funds Rate (den US-Leitzins) unverändert zu lassen.

Als Begründung führte die Fed an, dass die erhöhte Inflation noch keine weiteren Zinssenkungen rechtfertige. Im Dezember 2024 war die US-Inflation um 0,2 Prozentpunkte auf 2,9 Prozent gestiegen. Die Kerninflation (ohne Energie- und Lebensmittelpreise) lag sogar bei 3,2 Prozent und damit deutlich über dem 2-Prozent-Ziel.

Zusätzlich verwies die Fed auf die stabile Arbeitslosenquote und die weiterhin soliden Rahmenbedingungen am Arbeitsmarkt. Das stabile US-Wirtschaftswachstum macht Zinssenkungen derzeit objektiv nicht erforderlich. Vielmehr besteht das Risiko, dass sich die Inflation auf einem zu hohen Niveau verfestigt oder sogar weiter ansteigt.

Ausblick: Weniger Zinssenkungen als geplant

Die Fed hat ursprünglich für 2025 vier Leitzinssenkungen vorgesehen. Die Notenbank prognostiziert für 2025 einen durchschnittlichen Leitzins von 3,9 Prozent – höher als die im September 2024 erwarteten 3,4 Prozent.

Die bloße Rückkehr von Präsident Trump hat den Zinsrückgang also bereits verlangsamt – entgegen seinen eigenen Forderungen.

Risikofaktoren für die Inflation

Michelle Bowman, Mitglied des Fed-Direktoriums, nannte kürzlich die wichtigsten Risiken, die den Rückgang der US-Inflation verlangsamen oder die Geldentwertung auf hohem Niveau festigen könnten:

- steigende Gehälter,

- Entwicklungen an den Finanzmärkten,

- geopolitische Risiken und

- die Politik der Trump-Regierung.

Fazit zur US-Geld- und Zinspolitik

Eine Zusammenarbeit zwischen dem US-Präsidenten und der US-Zentralbank, die für stabile Finanzmärkte so wichtig wäre, ist aktuell nicht in Sicht. Kurzfristig bleibt die Stabilität der US-Zinspolitik jedoch gesichert. Die Federal Reserve handelt unabhängig und verfolgt das Ziel, die Leitzinsen langsam zu senken und die Inflation unter Kontrolle zu halten.

Ein Wendepunkt könnte im Mai 2026 eintreten, wenn die Amtszeit des Fed-Präsidenten Jerome Powell endet. Dann wird Donald Trump einen neuen Zentralbank-Chef ernennen können. Dieser könnte beauftragt werden, die Leitzinsen stark zu senken – möglicherweise ohne die nötige Berücksichtigung wirtschaftlicher Risiken.

Veränderungen der Leitzinsen durch der US-Notenbank seit Dezember 2015

- 16.12.2015 Anhebung Leitzins-Bandbreite von 0,25 bis 0,50 Prozent

- 14.12.2016 von 0,50 bis 0,75 Prozent

- 15.03.2017 von 0,75 bis 1,00 Prozent

- 14.06.2017 von 1,00 bis 1,25 Prozent

- 13.12.2017 von 1,25 bis 1,50 Prozent

- 21.03.2018 von 1,50 bis 1,75 Prozent

- 13.06.2018 von 1,75 bis 2,00 Prozent

- 26.09.2018 von 2,00 bis 2,25 Prozent

- 19.12.2018 von 2,25 bis 2,50 Prozent

- 31.07.2019 Senkung Leitzinsbandbreite von 2,00 bis 2,25 Prozent

- 18.09.2019 von 1,75 bis 2,00 Prozent

- 30.10.2019 von 1,50 bis 1,75 Prozent

- 03.03.2020 von 1,00 bis 1,25 Prozent

- 16.03.2020 von 0 bis 0,25 Prozent

- 17.03.2022 Anhebung Leitzinsbandbreite von 0,25 bis 0,50 Prozent

- 05.05.2022 von 0,75 bis 1,00 Prozent

- 16.06.2022 von 1,50 bis 1,75 Prozent

- 28.07.2022 von 2,25 bis 2,50 Prozent

- 22.09.2022 von 3,00 bis 3,25 Prozent

- 02.11.2022 von 3,75 bis 4,00 Prozent

- 14.12.2022 von 4,25 bis 4,50 Prozent

- 01.02.2023 von 4,50 bis 4,75 Prozent

- 22.03.2023 von 4,75 bis 5,00 Prozent

- 03.05.2023 von 5,00 bis 5,25 Prozent

- 26.07.2023 von 5,25 bis 5,50 Prozent

- 18.09.2024 Senkung Leitzinsbandbreite von 4,75 bis 5,00 Prozent

- 07.11.2024 von 4,50 bis 4,75 Prozent

- 18.12.2024 von 4,25 bis 4,50 Prozent

- 17.09.2025 von 4,00 bis 4,25 Prozent

- 29.10.2025 von 3,75 bis 4,00 Prozent

- 10.12.2025 von 3,50 bis 3,75 Prozent

2.5 Gefahren aus China

Jahrzehntelang war China ein verlässlicher Wachstumstreiber der Weltwirtschaft. Die niedrigen Preise chinesischer Exportgüter hielten das Preisniveau in vielen Importländern niedrig und sorgten für eine geringe Inflation. Dadurch konnten Notenbanken weltweit ein niedriges Zinsniveau etablieren.

Doch in den letzten Jahren zeigen sich deutliche Krisensymptome in der chinesischen Wirtschaft:

- Chinas Volkswirtschaft wuchs 2024 laut offiziellen Angaben um 5 Prozent – ein Wert, den die Kommunistische Partei und Präsident Xi bereits angekündigt hatten. Im Vergleich zu früheren Wachstumsraten gilt dies jedoch als sehr niedrig, insbesondere für ein Schwellenland. Die erhoffte Konjunkturbelebung nach der Corona-Krise und positive Impulse für die Weltwirtschaft blieben aus.

- Der schwache Binnenkonsum drückt die chinesische Inflation auf nur noch 0,1 Prozent (Dezember 2024), nahe der gefährlichen Deflationszone. Die Regierung unter Xi betrachtet Deflation jedoch nicht als Problem, sondern als Chance für eine günstige Produktion.

- Die chinesische Wirtschaft setzt weiterhin auf die Produktion preiswerter Güter für den Weltmarkt. Diese Strategie nutzt Überkapazitäten im Inland und soll das Wachstum fördern. Der enorme Handelsüberschuss erreichte 2024 fast eine Billion US-Dollar – 150 Milliarden mehr als im Vorjahr. Dies führt jedoch zu Spannungen mit Handelspartnern wie den USA und der EU, die Gegenmaßnahmen ergreifen und Chinas Exportstrategie gefährden.

- Die Immobilienbranche war lange ein wichtiger Wachstumsmotor Chinas, macht aber aktuell bis zu 30 Prozent der Wirtschaftsleistung aus und befindet sich in einer schweren Krise. Rund zwei Drittel des Gesamtvermögens der chinesischen Privathaushalte sind in Immobilien gebunden, was sozialen Sprengstoff birgt. Die Unsicherheit dämpft den Konsum zusätzlich.

- Die Arbeitslosenquote liegt bei 5 Prozent, ein für chinesische Verhältnisse hoher Wert. Besonders besorgniserregend ist die Jugendarbeitslosigkeit, die laut offiziellen Angaben bei 19 Prozent liegt.

«Alles gar nicht so schlimm» - Zweifel an der Glaubwürdigkeit chinesischer Zahlenangaben

Ein schwerwiegender Verdacht: Die von China gemeldeten Wirtschaftsdaten könnten geschönt sein. Tatsächlich gelten Zahlen in der chinesischen Kultur traditionell eher als Platzhalter für Begriffe wie „sehr viel“, „sehr gut“ oder „nicht so schlimm“.

- Viele Volkswirte glauben, dass auch die offiziellen Wachstumszahlen für 2024 nicht der Realität entsprechen. Das angestrebte Wachstumsziel sei wohl „mit der Brechstange“ erreicht worden, vermutet der Chefvolkswirt einer deutschen Bank.

- Die Chefökonomin einer französischen Bank geht ebenfalls davon aus, dass das tatsächliche Wachstum unter 5 Prozent liegt. Ihrer Einschätzung nach war 2024 – abgesehen von den Corona-Jahren – das schwächste Wachstumsjahr in China seit Jahrzehnten.

- Xu Chenggang, ein chinesisch-stämmiger Wirtschaftswissenschaftler der US-Universität Stanford, erklärt: „Wenn China sich ein Ziel setzt, dann erreichen sie es auch – egal was passiert.“ Die offiziellen Statistiken seien jedoch oft „etwas geschönt“.

Wenn sich die tatsächliche wirtschaftliche Lage Chinas irgendwann nicht mehr vertuschen lässt, könnte dies schwerwiegende Folgen für die Weltwirtschaft haben. Möglich sind schockartige Konsequenzen auch für das weltweite Zinsniveau.

Einige Wahrheiten über China

Im Reich der Mitte ...

- Die Krise der für China besonders wichtigen Immobilienbranche verschärft sich.

- Viele Unternehmen kämpfen mit schlechten und sich weiter verschlechternden Geschäftsergebnissen – etwa ein Viertel der chinesischen Autohersteller soll bereits Verluste schreiben.

- Das Wirtschaftswachstum basiert zu einem wesentlichen Teil auf hohen Verteidigungsausgaben.

- Die Überalterung der Bevölkerung und das Schrumpfen der Einwohnerzahl hemmen das langfristige Wachstum.

- Soziale Spannungen könnten gefährlich zunehmen – vor allem wegen der hohen Jugendarbeitslosigkeit und der Millionen Chinesen, die an der Armutsgrenze leben.

- Die Bemühungen international tätiger Unternehmen, ihre stark auf China fokussierten Lieferketten zu diversifizieren, werden Chinas wirtschaftliche Entwicklung zusätzlich bremsen.

- Westliche Industrieländer erschweren China den Zugang zu Hightech-Produkten.

- China isoliert sich zunehmend selbst durch ein aggressives außenpolitisches Verhalten – insbesondere gegenüber seinen Nachbarstaaten.

Fazit: mögliche Auswirkungen einer chinesischen Wirtschaftskrise auf die weltweite Zinsentwicklung

Falls es in China zu einer schweren Wirtschaftskrise oder einem dramatischen Vermögensverfall kommt, sind zwei Entwicklungen denkbar:

- Ein stark wachsender globaler Kapitalbedarf könnte die Zinsen weltweit nach oben treiben.

- Unbegrenzte Stützungsmaßnahmen der Notenbanken und eine Rückkehr zur Niedrigzinspolitik könnten zu dauerhaft niedrigen Zinsen führen.

Letzteres würde jedoch erhebliche Risiken mit sich bringen, darunter steigende Inflationsgefahren und Probleme für Altersvorsorgesysteme.

2.6 Weitere Faktoren mit Auswirkung auf das Zinsniveau

Die Zentralbanken haben nach einer Phase hoher Zinsen begonnen, ihre Leitzinsen wieder zu senken. Ob dieser Zinssenkungstrend jedoch anhält, bleibt ungewiss – insbesondere angesichts der schwer berechenbaren Regierungspolitik der erneuten US-Administration unter Donald Trump.

Bei einem schweren Konjunktureinbruch würden die Zentralbanken voraussichtlich Maßnahmen ergreifen, um die Wirtschaft anzukurbeln. Dazu zählen vor allem: die Bereitstellung zusätzlicher Liquidität und die Absenkung des Zinsniveaus.

Gravierende Risiken für die Weltwirtschaft

Mehrere Faktoren könnten jedoch erhebliche Gefahren für die globale Wirtschaft darstellen:

- Die schwächelnde Wirtschaftsentwicklung in China, die sich immer deutlicher abzeichnet.

- Der Ukraine-Krieg und dessen schwer abschätzbare Folgen.

- Steigende Preise für Energie und Rohstoffe.

- Ein starkes Zinswachstum belastet weltweit den Konsum und Investitionen. Hoch verschuldete Staaten wären hiervon besonders betroffen.

- Ein weltweiter Handelsprotektionismus – ausgelöst durch hohe Zölle der US-Regierung unter Trump – könnte die Weltwirtschaft stark bremsen und die Inflation weiter anheizen.

Mögliche Zinserhöhungen bei steigender Inflation

Sollte sich die Inflation langfristig über dem angestrebten Zwei-Prozent-Ziel der Notenbanken festsetzen oder gar wieder ansteigen, dürften die Europäische Zentralbank (EZB) und die US-Notenbank Federal Reserve handeln. Nach heutiger Einschätzung würden sie ihre Leitzinsen – insbesondere unter dem derzeitigen Fed-Präsidenten Powell – ohne Zögern erneut anheben.

3. Wer kann von der Bauzinsen Entwicklung profitieren?

Die Bauzinsen sind gegenüber den Tiefstständen des Jahres 2020 deutlich angestiegen. Bauherren und Immobilienkäufer profitieren aber immer noch von im historischen Vergleich relativ günstigen Bauzinsen.

Effektivzinsen nach Zinsbindungsfristen

Effektivzins je Zinsbindungsfrist am 21.02.2026 (in Klammern hinzugefügt: Zinsveränderung seit 1. März 2020):

- 5 Jahre 3.43 % (+2.97 %)

- 10 Jahre 3.38 % (+2.87 %)

- 20 Jahre 3.89 % (+2.97 %)

- 30 Jahre 4.01 % (+3.07 %)

Entwicklung der Immobilienpreise in Deutschland

Zwischen 2010 und 2022 stiegen die Preise für Wohngebäude um 64 Prozent, während die allgemeine Inflation in diesem Zeitraum „nur“ bei 25 Prozent lag.

Im Jahr 2023 sanken die Immobilienpreise spürbar – besonders bei Gewerbeimmobilien und in etwas abgeschwächter Form auch bei Wohnimmobilien. Die wichtigsten Gründe dafür waren:

- Vorangegangene Preisübertreibungen,

- gestiegene Bauzinsen und

- schlechte Konjunkturaussichten.

Diese Entwicklungen bestätigten Warnungen, die Institutionen wie die Bundesbank, die Europäische Zentralbank (EZB) und die Kreditanstalt für Wiederaufbau (KfW) schon seit längerer Zeit ausgesprochen hatten.

Im Jahr 2024 stiegen die Preise für Wohnimmobilien wieder um rund 3 Prozent, wobei es regionale Unterschiede gab. Die zunehmende Wohnraumknappheit in Deutschland deutet darauf hin, dass die Preise für Wohnimmobilien langfristig weiter steigen könnten.

3.1 Eigentümer mit einer laufenden Baufinanzierung

Immobilienbesitzer können von der derzeitigen Zinssituation immer noch etwas profitieren. Bei Ablauf einer Zinsbindung besteht die Möglichkeit, sich mit längeren Zinsbindungsfristen gegen mögliche weitere Zinserhöhungen abzusichern. Wessen Zinsbindung noch für einige Zeit läuft, der kann sich durch ein Forward-Darlehen (unter Entrichtung einer Forward-Prämie) auf dem jetzigen Zinsniveau eine Anschlussfinanzierung sichern. Forward-Darlehen lassen sich bis zu 60 Monate im Voraus vereinbaren.

3.2 Bauherren und Immobilienkäufer

Wer jetzt ein Haus baut oder eine Immobilie erwirbt, der kommt bei einer Finanzierung in den Genuss immer noch vergleichsweise günstiger Bauzinsen. Allerdings sollte eine Baufinanzierung nicht vorrangig unter dem Gesichtspunkt niedriger Zinsen oder unter dem Druck kurzfristiger Zinsschwankungen getätigt werden.

Achten Sie beim Kauf einer Immobilie unbedingt auf ein gutes Preis-Leistungs-Verhältnis. Überhöhte Immobilienpreise können den möglichen Vorteil günstiger Bauzinsen schnell zunichtemachen. Lassen Sie sich angesichts des oft bereits sehr hohen Preisniveaus bei Immobilien nicht von niedrigen Kreditzinsen zu einer Baufinanzierung verleiten.

Bauherren sollten in ihrem Finanzierungsplan eine hohe Tilgung und in ihrem Haushaltsplan eine ausreichende Reserve berücksichtigen. Damit Sie die Ratenzahlungen für den Immobilienkredit auch während einer künftigen Anschlussfinanzierung selbst bei höheren Zinsen problemlos tragen können.

Das Ergebnis verschiedener Zins- und Tilgungsraten lässt sich schnell und einfach mit unserem Bauzinsrechner darstellen.

4. Ausblick auf die künftige Entwicklung der Bauzinsen

Bauherren und Immobilienkäufer profitieren immer noch von (im langjährigen Vergleich) relativ günstigen Bauzinsen. Um die zu hohe Inflation einzudämmen, haben die Zentralbanken ihre Leitzinsen kräftig erhöht.

Zinspolitik der Notenbanken: Ein Balanceakt

Die Notenbanken werden ihre Zinspolitik sorgfältig zwischen zwei zentralen Aspekten abwägen:

- Geldwertstabilität (Inflationskontrolle) und

- die allgemeine Wirtschaftsentwicklung.

Weitere Zinssenkungen möglich

Sollte die Inflationsrate deutlich zurückgehen, könnten die Notenbanken – nach aktuellem Stand – ihre Leitzinsen in überschaubarem Rahmen weiter senken.

Unvorhersehbare Einflüsse

Allerdings bleiben mögliche Auswirkungen geopolitischer Krisen schwer vorhersehbar. Dazu zählen:

- Der Ukraine-Krieg und seine wirtschaftlichen Folgen.

- Entscheidungen der US-Regierung unter Donald Trump in den Bereichen Außen-, Sicherheits-, Handels- und Wirtschaftspolitik.

Diese Faktoren könnten die Zinspolitik unerwartet beeinflussen und kurzfristige Anpassungen notwendig machen.

Weitere Einflussfaktoren auf die Bauzinsen

Banken werden ihre Bauzinsen an den Kapitalmarkt-Zinssätzen, aber auch an weiteren Kriterien orientieren. Zu diesen zusätzlichen, den Bauzins mitbestimmenden Faktoren gehören:

- die Bonität des Kreditnehmers,

- die Art des zu finanzierenden Immobilienobjektes,

- die Lage einer Immobilie,

- Kreditvolumen (Zinszuschlag bei kleinerem Darlehensvolumen),

- die gestellten Sicherheiten beziehungsweise die Höhe des Beleihungsauslaufs.

Weitere Informationen:

5. Fazit

Bauzinsen: Chancen trotz gestiegener Zinsen

Seit ihren historischen Tiefstständen im Jahr 2020 sind die Bauzinsen deutlich gestiegen. Im langfristigen Vergleich bleiben sie jedoch weiterhin auf einem relativ niedrigen Niveau.

Für Eigentümer mit laufenden Baudarlehen bestehen nach wie vor gute Möglichkeiten, bei einer auslaufenden Zinsbindung eine zinsgünstige Anschlussfinanzierung abzuschließen.

Falls die aktuelle Zinsbindung erst in einigen Jahren endet, könnte ein Forward-Darlehen eine attraktive Option sein. Damit lässt sich das derzeitige Zinsniveau frühzeitig für die Zukunft sichern.

Sorgfältige Beobachtung ratsam

Angesichts der aktuellen wirtschaftlichen und politischen Unsicherheiten – sowohl im Inland als auch international – sollten Bau- und Kaufinteressenten die allgemeine Wirtschaftslage sowie die Entwicklung am Immobilienmarkt genau im Blick behalten.

Wer eine Immobilie kaufen oder neu errichten möchte, der sollte unbedingt auf die Angemessenheit des Kaufpreises, auf einen adäquaten Eigenkapital-Einsatz und auf eine hohe Tilgungsrate achten.

Über den Autor

Hartmut Zimmer

Hartmut Zimmer, Jurist und langjähriger Vertriebsdirektor einer deutschen Großbank, war u. a. zuständig für den Vertrieb von Baufinanzierungen und gewerblichen Krediten. Besonders intensiv befasste er sich mit den Risiken fehlerhaft konstruierter Baufinanzierungen anlässlich der Sanierung eines umfangreichen Kreditportfolios.

Hartmut Zimmer ist Autor zahlreicher Fachartikel zu Finanzprodukten und Wirtschaftsrecht.