1. Voraussetzungen für eine Baufinanzierung

Stehen Sie vor der Herausforderung ein Haus zu kaufen oder zu bauen, so kommen Sie nicht umhin sich mit dem Thema Baufinanzierung auseinanderzusetzen. Zunächst stellt sich häufig die Frage, welche Voraussetzungen zu erfüllen sind, um eine passende Baufinanzierung zu bekommen. Grundsätzlich lässt sich sagen, dass es für fast jeden Geldbeutel und Interessenten ein Angebot gibt.

Im Moment bewegen sich die Bauzinsen auf einem sehr günstigen Niveau und die Investition in eine Immobilie stellt im Hinblick einer Minimierung des Inflationsrisikos eine interessante Alternative dar. Sie sollten als Grundvoraussetzung über ein regelmäßiges Einkommen verfügen, um die Zins- und Tilgungsraten neben den sonstigen Haushaltsausgaben bezahlen zu können. Darüber hinaus ist es für den Kreditgeber positiv, wenn Sie über einen gesicherten Arbeitsplatz verfügen und möglichst über eine langfristig gute berufliche Perspektive verfügen. Eine weitere Bedingung ist die Beleihung der von Ihnen ausgesuchten Immobilie. Diese stellt einen wichtigen Sicherheitsmechanismus für den Darlehensgeber dar.

Einen Pluspunkt bei allen Kreditverhandlungen können Sie dann vorweisen, wenn Sie einen großen Teil der Investitionssumme über Eigenkapital finanzieren können. Andererseits sollten Sie sich nicht zu große Sorgen machen, falls Sie über wenig eigenes Geld verfügen. Mittlerweile gibt es Finanzierungsangebote, die für einen großen Anteil oder die gesamte Bau- bzw. Kaufsumme gewährt werden.

Es ist immer wichtig im Vorfeld möglichst viele Angebote einzuholen, um alle relevanten Finanzierungsmöglichkeiten miteinander vergleichen zu können. Beschränken Sie sich auf nur wenige Anfragen, so besteht die Gefahr das individuell beste Baufinanzierungsangebot zu übersehen und nicht in die Bewertung der Kreditalternativen mit einzubeziehen.

2. Überblick verschaffen: Analyse des finanziellen Status

In einem ersten Schritt empfiehlt es sich den eigenen finanziellen Spielraum auszuloten. Da die Investition in ein Haus langfristig viel Geld bindet, müssen bereits vor Vertragsabschluss die monatlichen Ausgaben und Einnahmen exakt kalkuliert werden. Nehmen Sie sich ausreichend Zeit für die Berechnung.

Schnellschüsse verursachen fast immer hohe Folgekosten. Lassen Sie sich nicht von Kreditberatern unter Druck setzen. Diese versuchen dadurch nachteilige Details zu kaschieren und werden so tun, als ob es keine Alternativen gibt. Es gibt aber immer Alternativen!

2.1 Das Eigenkapital erfassen

Die ersten persönlichen Kennwerte, die Sie ermitteln müssen, sind das zur Verfügung stehende Eigenkapital und die Höhe der monatlichen Belastungen.

Zum Eigenkapital gehören:

- Bargeld,

- Bestände auf Girokonten und Sparbüchern,

- Bestände auf Tagesgeldkonten,

- Wertpapiere wie Aktien, Fonds, Anleihen, Optionen etc.

- Bausparguthaben,

- zur Verfügung stehende Erbschaften und Schenkungen,

- Lebensversicherungen,

- sonstiges zur Absicherung des Darlehens verfügbares Vermögen.

Neben dem Eigenkapital benötigen Sie als künftiger Eigenheimbesitzer Fremdkapital um den Bau oder Kauf der Immobilie realisieren zu können. Dieses wird in der Regel von Banken, Versicherungsgesellschaften oder sonstigen Kreditgebern gegen die Zahlung von Zinsen bereitgestellt. Neben diesen klassischen Finanzierungsformen kann ein Teil durch mögliche Arbeitgeberdarlehen oder staatliche Förderkredite übernommen werden. Diese Formen weisen häufig bessere Konditionen auf, werden aber oft übersehen.

2.2 Die monatlichen Belastungen kalkulieren

Um die Höhe der monatlichen Belastungen ermitteln zu können, müssen Sie die Differenz zwischen Einnahmen und Ausgaben berechnen. Dabei sollten die Einnahmen die Ausgaben natürlich übersteigen. Die Differenz stellt dann die monatliche Belastung dar, die für die Bezahlung von Zins- und Tilgungsraten des Baukredits genutzt werden kann.

In der Regel gehören zu der Einnahmeseite folgende Posten:

- Monatliche Nettoeinkommen,

- Monatliche Nettomieterträge,

- Kapitalerträge (Diese sind auf den Monat umzurechnen).

Sondereinnahmen wie Bonuszahlungen, Weihnachts- und Urlaubsgeld bilden die stillen Reserven und sollten nicht zum Monatseinkommen hinzugerechnet werden. Für die Ermittlung der Monatsausgaben empfiehlt sich in einem Zeitraum von einem halben Jahr vor dem Abschluss eines Kreditvertrags ein Haushaltsbuch zu führen. Daraus lässt sich ersehen welche Ausgabeposten monatlich anfallen. Natürlich können Sie früher damit anfangen, da im Normalfall interessante Einsparungsmöglichkeiten aufgezeichnet werden.

Unter den Monatsausgaben finden sich folgende Posten:

- Lebenshaltungskosten (Ausgaben für Nahrungs- und Genussmittel, Kleidung, Hygieneprodukte usw.),

- Gebühren für die Ver- und Entsorgung (Diese umfassen Ausgaben für Gas, Wasser, Strom, Müllabfuhr, Rundfunk und Fernsehen und werden in Zukunft wahrscheinlich übermäßig stark ansteigen.),

- Monatliche Heizkosten,

- Ausgaben für die Aus- und Weiterbildung aller Familienmitglieder (Hierzu zählen beispielsweise auch schulische Ausgaben.),

- Monatliche Ausgaben für die Mobilität (Darunter fallen beispielsweise Kraftfahrzeugkosten wie Sprit, Versicherungen, Steuern, Rücklagen für Reparaturen, Kosten für die Fahrzeugpflege, Abschreibungen, Kosten für öffentliche Verkehrsmittel.),

- Ausgaben für die Freizeitgestaltung,

- Monatliche Beiträge für alle vorhandenen Versicherungen,

- Monatliche Beiträge für Bausparverträge (Hier ist zu beachten, ob diese über die Kreditlaufzeit konstant bleiben. Voraussichtliche Veränderung sollten mit einkalkuliert werden.).

Interaktiver Haushaltsrechner als PDF Formular

Um Ihnen die Aufstellung eines Haushaltsplans zu vereinfachen, erhalten Sie hier kostenlos unseren Haushaltsrechner im PDF-Format. Öffnen Sie den Haushaltsrechner bitte mit einem PDF-Reader (z. B. Adobe Acrobat Reader) und nicht im Browser, weil sonst keine Eingabe möglich ist.

Haushaltsrechner als PDF2.3 Trotz der Kreditzahlungen das Leben nicht vergessen

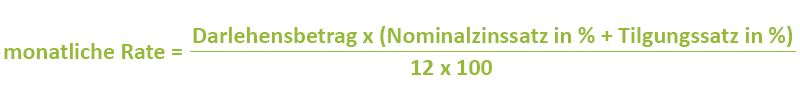

Sie sollten zwar alle Posten präzise aufführen, aber nicht zu hohe Einsparungsanforderungen an sich selbst stellen. Die Beibehaltung der Lebensqualität ist wichtiger als eine übertrieben harte Selbstgeißelung. Weiterhin müssen zukünftige Ausgaben wie die Grundsteuer, das mögliche Wohngeld, Instandhaltungsrücklagen oder Andere berücksichtigt werden. Um schlussendlich die maximal mögliche Darlehenssumme berechnen zu können, können Sie die nachstehende Formel nutzen:

Beispiel aus der Praxis

Nimmt man an, ein Kreditnehmer kann sich eine monatliche Belastung von 600 € leisten und erhält einen Nominalzinssatz von 4 % und einen Anfangstilgungssatz von 1 % jeweils bezogen auf ein Jahr. Dann ergibt sich eine maximal mögliche Darlehenshöhe von 144.000 €. Den gleichen Betrag würde man auch bei einem Nominalzinssatz von 3,5 % und einer Tilgung von 1,5 % oder bei 3 % Zinsen und einer Tilgung von 2 % erhalten.

Wie dieses Beispiel zeigt lässt sich bei einem niedrigeren Nominalzinssatz somit ein höherer Tilgungssatz vereinbaren. Voraussetzung ist natürlich eine gleich lange Zinsbindungsfrist.

Ihre finanziellen Möglichkeiten können Sie ganz schnell und einfach mit unseren Bauzinsen Rechner ausloten.

Beispielrechnung erstellenSpartipp!

Viele Kreditberater reduzieren im Falle einer höheren Tilgungsrate nicht den Nominalzinssatz, sondern belassen ihn konstant. Da Sie aufgrund der höheren Tilgung eine kürzere Laufzeit des Baukredits in Anspruch nehmen, verringert sich das Risiko des Kredits für den Anbieter. Folglich sollte der Zinssatz um weitere Prozentpunkte herabgesetzt werden. Dieser Zinsvorteil seitens des Darlehensgebers wird gerne „unterschlagen“. Vor der Unterschrift auf einen Kreditvertrag sollten Sie also daran ansetzen und weitere Zinssenkungen einfordern.

Um von der Finanzierung her auf einer soliden Basis zu stehen, sollte das Eigenkapital mindestens 30 % der Gesamtbaukosten bzw. des gesamten Kaufpreises abdecken. Dies ist nur die Untergrenze. Je höher ihr Eigenkapital ist, desto günstiger werden die Kreditkonditionen ausfallen. Im Normalfall werden Banken, Versicherung und andere Darlehensgeber maximal 70 % des Finanzierungsvolumens zur Verfügung stellen.

3. Das Hypothekendarlehen: der Klassiker bei der Baufinanzierung

Steht der Otto Normalbürger vor der Frage der Baufinanzierung, so werden die Meisten an das klassische Hypothekendarlehen denken. Dabei betont der darin enthaltene Begriff Hypothek die Absicherung des Kreditgebers gegenüber eines möglichen Kreditausfalls. Das Finanzinstitut sichert seine Forderungen durch einen Eintrag in das amtliche Grundbuch ab. In diesem Sinne wird die Immobilie oder das Grundstück als Grundpfandrecht der Bank oder der Versicherung zugestanden. In Deutschland lassen sich die drei Grundpfandrechte Hypothek, Grundschuld oder Rentenschuld unterscheiden.

- Nach § 1113 BGB stellt die Hypothek eine gegenwärtige oder zukünftige Belastung zumeist eines Grundstücks oder Gebäudes dar aus denen der jeweilige Finanzier seine Forderungen bei einem Zahlungsausfall befriedigen kann. Es muss also bereits eine Forderung vorhanden sein.

- Die Grundschuld ist nach § 1191 BGB ebenfalls eine Belastung, die dem Begünstigten die Auszahlung einer Geldsumme oder Zinszahlungen aus der Verwertung des Grundstücks oder der Immobilie zusichert.

- Bei Eintrag einer Rentenschuld erhält der Nutznießer nach § 1199 Rentenzahlungen. Die Höhe der insgesamt zu zahlenden Rentenschuld muss dabei als Ablösungssumme im Grundbuch festgehalten werden.

Tritt der Fall ein, dass der Kreditnehmer seinen Zahlungsverpflichtungen nicht mehr nachkommen kann, so wird der Kreditgeber das zugrunde gelegte Pfand verwerten. Dies erfolgt häufig über eine Zwangsvollstreckung. Sind nach der Tilgung der Schuld noch Werte vorhanden, so werden die weiteren Gläubiger nach der im Grundbuch eingetragenen Reihenfolge entschädigt.

Häufig stehen die Kreditinstitute an erster Stelle und sind somit am besten abgesichert. Falls Sie mit dem Gedanken spielen mit ihrem Baukreditgeber nur einen niedrigeren Rang im Grundbuch zu vereinbaren, müssen Sie mit einem Risikozuschlag bei den Baukreditkonditionen rechnen.

3.1 Annuitätendarlehen

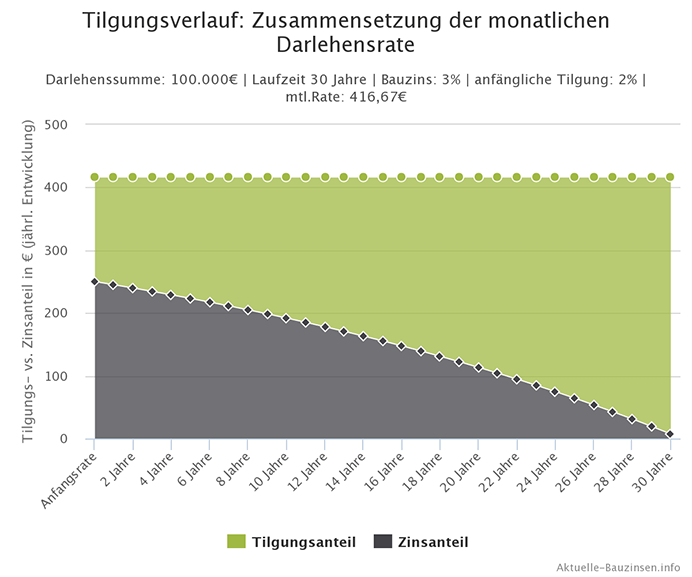

Im Normalfall wird bei Absicherung der Kreditsumme durch Hypothekenbelastungen ein Annuitätendarlehen angeboten. Annuitäten (von lat. annus = das Jahr) stellen konstant bleibende jährliche Kreditzahlungen dar. Dabei setzt sich die Rate aus einem Zins- und Tilgungsanteil zusammen. Als Zahlungsintervalle werden häufig monatliche, aber auch viertel- oder halbjährliche Zahlungsweisen angeboten.

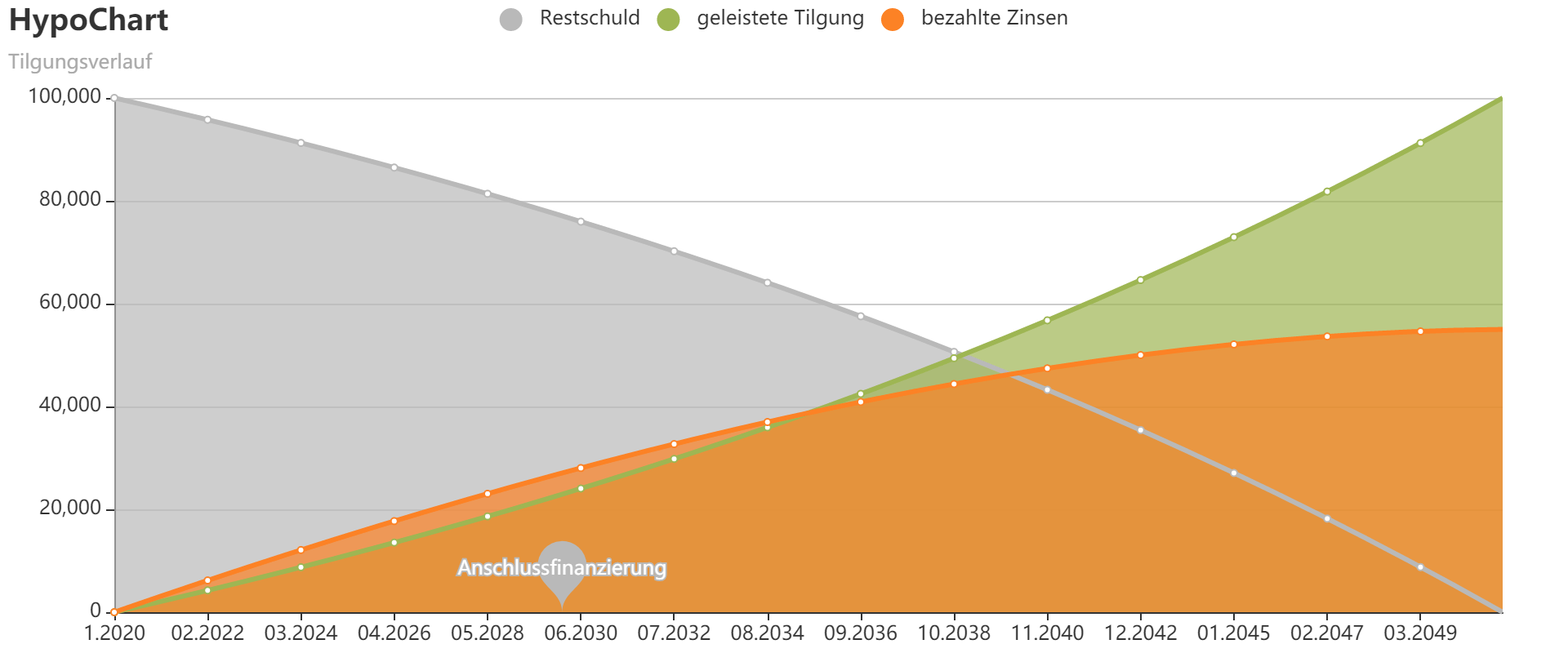

Im Laufe der Kreditlaufzeit nimmt die Restschuld zu Anfang leicht und zum Ende hin immer stärker ab. Dadurch nimmt der Tilgungsanteil mit der Zeit im Vergleich zum Zinsanteil immer weiter zu. Aufgrund dessen stellt die Tilgungsrate immer nur den Startwert dar.

Beispielsweise dauert daher die Abzahlung eines Baukredits über 100.000 € mit einer anfänglichen Tilgungsrate von 2 % und einem Nominalzinssatz von 3 % auch nicht 50 Jahre, sondern circa 31 Jahre. Bei dieser Berechnung wird unterstellt, dass es keine zwischenzeitlichen Sondertilgungszahlungen gibt und die Zinsen über die Gesamtlaufzeit konstant bleiben.

3.2 Kriterien für die Auswahl der richtigen monatlichen Tilgungs- und Nominalzinsrate

Als Neubesitzer einer Immobilie möchten Sie natürlich wissen, ab wann Sie endgültig der Eigentümer sind und keine Zins- und Tilgungszahlungen mehr an die Bank überweisen müssen. Dabei richtet sich die Laufzeit des Baukredits nach der Höhe der Tilgungs- und Zinsrate. Es ist offensichtlich, dass sich durch eine Erhöhung des Tilgungsanteils die Laufzeit verringert.

Daher sollten Sie in Fällen niedriger Bauzinsen einen höheren Tilgungssatz vereinbaren. Aktuell bieten die meisten Kreditgeber bei einem Annuitätendarlehen einen Anfangstilgungssatz von 2 % pro Jahr an. Sie sollten aber, sofern sich Sie sich höhere monatliche Tilgungsraten leisten können, eine höhere anfängliche Tilgung eingehen. Um eine monatliche Kreditrate im Bezug auf das monatliche Einkommen richtig einschätzen zu können, lässt sich folgende Formel benutzen:

Bezogen auf unser Beispiel würde die monatliche Rate 416,67 € betragen. Im ersten Jahr würde die monatliche Rate aus einem Tilgungsanteil von 166,67 € und einem Zinsanteil von 250 € bestehen (166,67 € + 250 € = 416,67 €). In den Folgejahren bleibt die monatliche Rate konstant. Der jährliche Anteil von Tilgungs- und Zinszahlungen verschiebt sich aber zugunsten des Tilgungsanteils. Der Effekt wird in der folgenden Grafik sichtbar:

3.3 Zu niedrige Tilgungsrate bei der Baufinanzierung vermeiden

Bei der Baufinanzierung ist der erste Impuls einen Baukreditvertrag mit möglichst niedrigen monatlichen Kreditraten zu unterschreiben. Dabei ist zu bedenken, dass sich durch eine Absenkung des Nominalzinses und des prozentualen Tilgungssatzes die Laufzeit erheblich verlängert.

Erhalten Sie, bezogen auf das im vorherigen Abschnitt aufgezeigte Beispiel, einen niedrigeren Zinssatz von 2 % bei einer gleichbleibenden Anfangstilgungsrate von 2 %, so verlängert sich die Laufzeit auf 35 Jahre. Das sind bei einem Unterschied von 1 Prozentpunkten 4 Jahre. Andererseits verringert sich die Laufzeit bei einem Nominalzinssatz von 4 % pro Jahr auf 28 Jahre. Sie hätten 3 Jahre früher die komplette Kreditsumme zurückgezahlt.

Beispiele zusammengefasst:

Beispiel #1 (aus 3.1 Annuitätendarlehen)

- Nominalzins: 3 %

- anfänglicher Tilgungssatz: 2 %

- Gesamtlaufzeit: 31 Jahre

Beispiel #2

- Nominalzins: 2 %

- anfänglicher Tilgungssatz: 2 %

- Gesamtlaufzeit: 35 Jahre

Beispiel #3

- Nominalzins: 4 %

- anfänglicher Tilgungssatz: 2 %

- Gesamtlaufzeit: 28 Jahre

Hinweis: Bei Berechnung der Gesamtlaufzeit spielt die Höhe Darlehenssumme keine Rolle, weil die Gesamtlaufzeit nur von Nominalzins und anfänglicher Tilgungsrate abhängt (Nicht beachtet: Sondertilgungen und Zinsänderungen nach Zinsbindungsende).

Gleiches gilt bei einer Erhöhung des anfänglichen Tilgungssatzes. Würden Sie statt 2 % anfänglicher Tilgung 3 % vereinbaren und bei einem nominalen Zinssatz von 3 % pro Jahr bleiben, so hätten Sie den Baukredit schon nach 23 Jahren und 5 Monaten zurückgezahlt.

Beispiel #4

- Nominalzins: 3 %

- anfänglicher Tilgungssatz: 3 %

- Gesamtlaufzeit: 23 Jahre und 5 Monate

Insgesamt lässt sich festhalten, dass eine Erhöhung sowohl der anfänglichen Tilgungsrate als auch des Nominalzinssatzes eine erhebliche Verkürzung der Kreditlaufzeit zur Folge haben.

Empfehlung!

Bei aktuellem Zinsniveau sollte die anfängliche Tilgungsrate über den üblichen 2 % liegen! Die voraussichtliche Gesamtlaufzeit und die monatliche Rate können Sie kinderleicht mit unserem Bauzinsen Rechner überprüfen.

Bauzinsen RechnerDer übliche von Kreditinstituten empfohlene Anfangstilgungssatz liegt bei 2 % pro Jahr. Verfügen Sie über ein hohes sowie sicheres Einkommen und können in absehbarer Zeit eine höhere monatliche Belastung tragen, so sollten Sie auf jeden Fall eine höhere Tilgungsrate in Erwägung ziehen. Dies gilt umso mehr, je niedriger das aktuelle Marktzinsniveau und die angebotene Zinsbindungsfrist liegen. Müssen Sie nach dem Ende des Zinsbindungszeitraums einen stark gestiegenen Bauzins akzeptieren, ist dies aufgrund der dann niedrigen Restschuld eher verkraftbar.

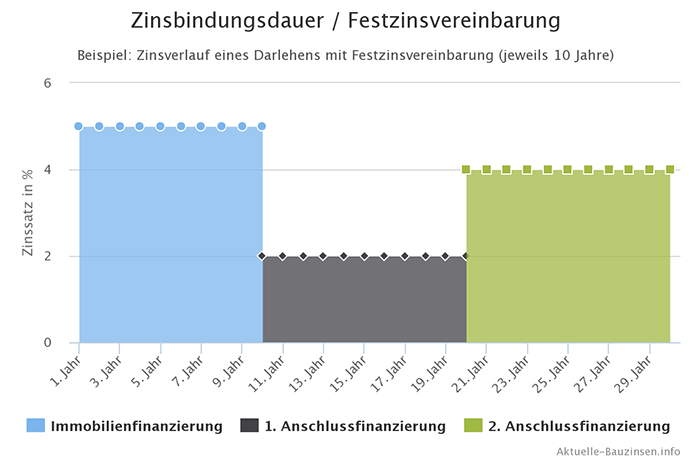

3.4 Die Zinsbindung

Neben der Tilgungsrate spielt die Länge der Zinsfestschreibung eine entscheidende Rolle. Diese gibt den Zeitraum an, währenddessen der Nominalzinssatz festgeschrieben ist. Im Zusammenhang mit Annuitätendarlehen lassen sich drei Varianten mit unterschiedlichen Konditionen unterscheiden:

- Eine Baufinanzierung mit variablem Zinssatz, der jeden Tag durch das aktuelle Marktzinsniveau bestimmt wird.

- Eine Baufinanzierung mit einer Zinsspanne bei der ein Höchst- und Niedrigzinssatz festgelegt ist.

- Eine Baufinanzierung mit einem festen Bauzinssatz über einen vorher ausgehandelten Zeitraum zwischen 3 und 30 Jahren.

Liegt der am Markt angebotene durchschnittliche Bauzinssatz auf einem niedrigen Niveau, so möchte sich die Mehrheit der Bauherren diese günstigen Zinsen langfristig sichern und sich gegen steigende Bauzinsen wappnen.

Am Markt erhalten Sie eine passende Baufinanzierung mit einer Zinsbindungsfrist von bis zu 30 Jahren. Hierbei gilt es zu bedenken, dass jede Verlängerung der Zinsfestschreibung zu einer Erhöhung des Nominalzinses führt. Beispielsweise schlägt ein Annuitätendarlehen mit einer Zinsbindung von 15 Jahren um 0,35 % pro Jahr mehr zu Buche als bei einem gleichen Kredit mit einer Festschreibung von nur 10 Jahren.

Beispiel für Zinsaufschläge, ausgehend von den aktuellen Baufinanzierungszinsen (Sollzins):

- 5 Jahre: 3.28 % (Basiswert)

- 8 Jahre: 3.29 % (Aufschlag: 0.01 %)

- 10 Jahre: 3.26 % (-0.02 %)

- 12 Jahre: 3.56 % (0.28 %)

- 15 Jahre: 3.58 % (0.30 %)

- 20 Jahre: 3.8 % (0.52 %)

- 25 Jahre: 3.86 % (0.58 %)

- 30 Jahre: 3.91 % (0.63 %)

Stand: 04.03.2026

Zwar wird Ihnen bei kurzen Zinsbindungsfristen gewöhnlich ein etwas geringerer Darlehenszinssatz eingeräumt, bei Ablauf der Zinsbindungsfrist drohen jedoch möglicherweise erheblich höhere Zinsbelastungen, die das zur Verfügung stehende Haushaltsbudget leicht übersteigen können.

Empfehlung!

Ausgehend von dem aktuell historischen Niedrigzinsniveau empfehlen wir eine Zinsbindung von mindestens 15 Jahren. Nach dieser Zeit haben Sie bereits einen erheblichen Teil Ihrer Restschuld getilgt und steigende Zinsen sollten kein existenzielles Risiko mehr darstellen (sofern die anfängliche Tilgungsrate über 2 % beträgt).

Außerdem: Bei weiter fallenden Zinsen können Sie nach 10 Jahren von Ihrem gesetzliches Sonderkündigungsrecht Gebrauch machen und sich so die günstigeren Konditionen bis zum Laufzeitende sichern.

Im Umkehrschluss bedeutet jede Verkürzung eine Zinsersparnis, die in eine höhere Tilgungsrate investiert werden kann. Außerdem würden Sie bei der Betrachtung dieses Beispiels nach 10 Jahren im zweiten Fall eine niedrigere Restschuld verzeichnen. Vor der Entscheidung für eine Verlängerung der Darlehensvereinbarungen bedarf es einer Abwägung, ob die Beibehaltung niedrigerer Bauzinsen einen höheren Nutzen liefert als das Eingehen eines größeren Zinsrisikos in der Zukunft. Hierzu empfiehlt sich eine Break-even-Analyse. Diese sollte aufzeigen, wie hoch der Bauzins nach der Zinsbindungsfrist maximal steigen darf und trotzdem noch vom Baukreditnehmer getragen werden kann.

Exkurs: Zinsbindung in Hochzinsphasen

Im Gegensatz zu Niedrigzinsphasen sollten Sie während Hochzinsphasen in ihren Baukreditverträgen den Bauzins nur kurzfristig oder variabel fixieren. Zumeist gehen Zeiten mit hohen Hypothekenzinssätzen relativ schnell vorbei und es wäre sehr bedauerlich während einer Zinssenkungsphase teure Bauzinsen weiterzuzahlen.

Andererseits ist die Aufnahme von Baudarlehen mit variablen Zinssätzen im Durchschnitt teurer als bei einer Zinsfestschreibung über einen gewissen Zeitraum. Außerdem werden die meisten Banken und Versicherungen Zinssenkungen nur sehr zögerlich an den Kreditnehmer weitergeben. Jeder Tag bringt den Instituten dabei bares Geld.

Vorteilhaft bei einer variablen Zinskondition ist die unproblematische Rückzahlung des Baukredits. Bei Einhaltung einer dreimonatigen Kündigungsfrist kann die Schuld ganz oder teilweise getilgt werden. Insbesondere bei unerwarteten Einkünften wie Erbschaften kann die Restschuld auf einen Schlag zurückgezahlt werden und Sie sparen sich die anfallenden Kreditkosten.

Alternativ kann ein Teil des Finanzierungsbedarfs über einen zinsgebundenen Baukredit und ein anderer Teil mit variablem Zinssatz finanziert werden.

Sondertilgung während der Zinsbindung

Im Allgemeinen empfiehlt es sich immer, auch bei einem Festzinsdarlehen, die Option einer Sondertilgung mit in das Vertragswerk aufzunehmen. Dabei steigt mit zunehmender Zinsbindungsfrist der Preis, um diese Kondition aufzunehmen. Falls keine Sondertilgung vereinbart wurde, kann diese meistens nur gegen eine hohe Vorfälligkeitsentschädigung durchgeführt werden. Davon ist abzuraten, da die Einsparungen durch die unvorhergesehene Tilgung von den Kosten der Entschädigungszahlungen mehr als aufgebraucht werden.

3.5 Einfluss eines Disagios auf die Baufinanzierung

Der Begriff Disagio fällt häufig im Zusammenhang mit Wertpapieren, insbesondere bei Aktien oder Anleihen. Jede Aktie oder Anleihe lautet auf einen bestimmten Nennwert. Bei einer Aktie gibt der Nennwert den Anteil am Grundkapital der Kapitalgesellschaft an. Liegt der Ausgabepreis dabei unter dem jeweiligen Nennwert, so spricht man von einem Disagio.

Bei einer Anleihe verhält es sich ähnlich. Der Käufer einer Anleihe leiht dem Ausgeber der Anleihe Geld. Beträgt der Nennwert einer Anleihe beispielsweise 100 € bei einer Verzinsung von 5 % pro Jahr, so erhält der Anleihenkäufer jedes Jahr 5 € für diese eine Anleihe. Es kann aber vorkommen, dass der Kaufpreis der Anleihe nicht bei 100 € liegt, sondern nur bei 95 €. Trotzdem erhält der Käufer natürlich seine 5€ pro Jahr an Zinsen. In diesem Fall liegt ein Disagio vor, da der Ausgabekurs unter dem Nennwert der Anleihe liegt. Im gegenteiligen Fall spricht man vom Agio oder Aufgeld.

Bezogen auf eine Baufinanzierung mit Disagio vergibt der Baukreditgeber eine vorher festgelegte Kredithöhe, zahlt aber nur einen unter dieser Summe liegenden Betrag aus. Somit behält die Bank einen gewissen Betrag für sich. Auf diese Weise zahlt der Bauherr Zinsen im Voraus. Zum Ausgleich fällt der Nominalzinssatz geringer aus.

Benötigt ein Kapitalanleger beispielsweise eine Summe von 150.000 € und geht einen Kreditvertrag inklusive Disagio von 5 % ein, so muss er Nominalzinsen auf fast 157.895 € zahlen. Man bekommt also weniger von der zugrunde gelegten Kredithöhe wirklich ausbezahlt. Im Tausch erhält man einen günstigeren Nominalzinssatz.

Die Vor- und Nachteile einer Baufinanzierung mit Disagio

Insgesamt lässt sich sagen, dass sich eine Baufinanzierung mit Disagio nur für Bauherren oder Hauskäufer empfiehlt, die die Immobilie als Kapitalanlage ansehen und diese nicht selber bewohnen wollen.

Woran liegt das?

Kapitalanleger können diese schon im Vorfeld aufgenommene Belastung in voller Höhe vom zu versteuernden Einkommen absetzen. Dabei muss man fairerweise anführen, dass das Finanzamt ein Disagio nur bis zu 5 % des Baukredites als voll abzugsfähig ansieht.

Außerdem sollten Kreditnehmer bei diesem Verfahren die Steuereinsparungen zur Zusatztilgung in die Finanzierung einfließen lassen. Diese Möglichkeiten fallen bei Personen, die die Immobilie künftig selber nutzen wollen, leider weg und werden vom Finanzamt nicht anerkannt. Für sie mach ein Disagio nur Sinn, wenn die Zinsen deutlich niedriger sind als bei vergleichbaren Angeboten ohne Disagio.

Nachteile einer Baufinanzierung mit Disagio

Der Nachteil bei einem Darlehen mit Disagio ist die nach Ablauf der Zinsfestschreibung relativ hohe Restschuld. Als kritisch ist weiterhin die teure Anschlussfinanzierung zu betrachten. Nach dem festen und durch das Disagio gesenkten Nominalzins wird der Kreditnehmer überrascht sein, wie hoch der anschließende Kreditzins liegen wird. Da dieser sich am Finanzmarkt orientiert, kann es vorkommen, dass sich die monatliche Kreditrate verdoppelt. Um keine bösen Überraschungen zu erleben, ist es ratsam die Tilgungsrate bei Ziehung eines Disagios zu erhöhen. Dadurch verringert sich die Restschuld und Sie erhalten eine günstigere Anschlussfinanzierung.

4. Die Vollfinanzierung: zum Immobilienbesitzer ohne Eigenkapital

Noch vor wenigen Jahren standen dem Traum vom Haus mindestens 2 Bedingungen im Weg. Zum Einen waren dies ein aus Sicht der Kreditgeber ausreichendes Eigenkapital und zum Anderen ein abgeschlossener Bausparvertrag als weitere Sicherheit. Gegenwärtig kann auf das Ansparen eines großen Anteils vom Kaufpreis verzichtet werden. Eine Zuteilung aus einem Bausparvertrag ist nicht mehr zwingend erforderlich. Durch eine Vollfinanzierung kann ohne Verzögerung das Hausprojekt in Angriff genommen werden. Dabei sind einige Punkte zu beachten. Diese Form der Kreditfinanzierung ist nicht für jeden Interessenten gleichermaßen geeignet.

4.1 Den Beleihungsauslauf bei einer Vollfinanzierung richtig einschätzen

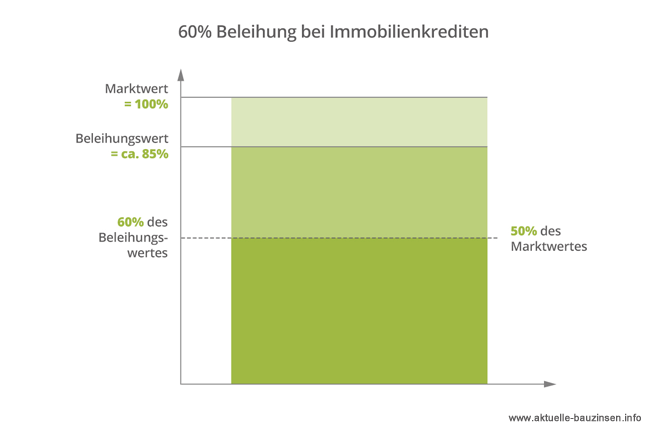

Analog zu anderen Baukreditformen muss sich der Darlehensnehmer für eine Zinsfestschreibung und eine monatliche Kreditrate entscheiden. Im Unterschied zum Annuitätendarlehen ist aber aufgrund des Fehlens von Eigenkapital der Beleihungsauslauf höher.

Was bedeutet der Beleihungsauslauf?

Verkürzt gesagt ist der Beleihungsauslauf der Quotient aus der Kredithöhe und dem Beleihungswert. Er dient dem Kreditgeber zur Einschätzung des gesamten Kreditrisikos. Dabei ist festzuhalten, dass das Kreditrisiko sinkt, wenn der Beleihungsauslauf fällt.

Beispiel Beleihungsauslauf

Max Mustermann ist gerade mit seinem Studium fertig und befindet sich in seiner Berufseinstiegsphase. Er hat zwar ein relativ gutes Einkommen, aber verfügt leider nur über ein Eigenkapital von 10.000 €.

Trotzdem hat er sich zum Ziel gesetzt eine auf 120.000 € festgeschriebene Eigentumswohnung zu kaufen. Die angesparten 10.000 € werden komplett für die Bezahlung von Nebenkosten an den Makler und den Notar verbraucht. Zum Kauf der Wohnung braucht Herr Mustermann also eine hundertprozentige Vollfinanzierung über 120.000 €.

Die Bankmitarbeiter taxieren den Wert aber nur auf 100.000 €. Daraus ergibt sich ein Beleihungsauslauf von (120.000 €/100.000 € x 100 %) = 120 %. Herr Mustermann muss eine Vollfinanzierung zu einem Beleihungsauslauf von 120 % akzeptieren. Dies ist ein relativ hoher Wert und es wird sehr wahrscheinlich zu keiner Kreditgewährung kommen.

Im Normalfall vergibt ein Baufinanzier einen Baukredit nur, wenn der Beleihungsauslauf die Beleihungsgrenze nicht überschreitet.

4.2 Den Beleihungswert und die Beleihungsgrenzen berücksichtigen

Was ist der Beleihungswert?

Der Beleihungswert stellt eine Absicherung für den Geldgeber dar. Jeder Finanzier analysiert vor Kreditvergabe den Kauf- oder Baupreis der Immobilie und nimmt dann einen regional abhängigen Abschlag vor. Zwischen den einzelnen Anbietern werden je nach Branchenzugehörigkeit unterschiedliche Beleihungsgrenzen vorgenommen. Dies ist eine weitere Risikogrenze, die Banken setzen und so die gewährte Baukredithöhe weiter herab setzen. Banken setzen den für sie "richtigen" Preis zwischen 45 % - 80 % der gesamten Investitionssumme, vorausgesetzt es handelt sich um ein Haus mit Standardausstattung. Hypothekenbanken kalkulieren mit 60 bis 80 % der Kauf- oder Bausumme.

Bei Versicherungen liegt der Wert für die Beleihung im Regelfall niedriger, nämlich bis maximal 45 % der Investitionssumme. Benötigen Sie für Ihr Objekt einen marktunüblich höheren Beleihungswert, so sollten Sie einen Zinsaufschlag im Vorfeld mit einkalkulieren. Andererseits wird sich eine niedrigere Beleihung positiv auf die Baufinanzierung auswirken. Falls Sie nur 50 % statt 70 % des Beleihungswertes für die Hausfinanzierung brauchen, sollten Sie von Ihrem Kreditinstitut einen verminderten Effektivzinssatz erhalten.

4.3 Mit einem Zinsaufschlag ist im Einzelfall eine Vollfinanzierung möglich

Zur Absicherung des höheren Risikos der Vollfinanzierung beanspruchen die Baukreditgeber einen Zinsaufschlag auf den jeweiligen Bauzins. In Abhängigkeit von der Höhe des Beleihungsauslaufes und den aktuellen Konditionen kann dieser zwischen 0,4 und 0,8 % liegen. Im Schnitt muss der Kunde bei einer kompletten Fremdfinanzierung einen halben Prozentpunkt mehr bezahlen als ein Hausbauer oder -käufer, der die Hälfte der Finanzierungssumme als Eigenkapital aufweisen kann. Außerdem kommt diese Form der Finanzierung nur für Kreditnehmer mit ausreichender Bonität in Betracht. Das heißt, dass das monatliche Nettoeinkommen (ohne Kindergeld) bei mindestens 1.500 € liegen muss. Ein höheres Einkommen ist ratsam. Aufgrund der hohen Finanzierungssumme und einer damit einhergehenden hohen Restschuld auch nach 10 Jahren sollte eine lange Zinsbindung von 15 oder 20 Jahren gewählt werden.

Hinweis:

Bei der Vollfinanzierung empfiehlt es sich zu Anfang der Kreditlaufzeit eine Tilgung von über 2 % in den Vertrag aufzunehmen. Neben dem schnelleren Schuldenabbau, zeigt der Darlehensnehmer damit, dass er sich diese Kreditform erlauben kann. Dagegen ist bei einer Anfangstilgungsrate unter 2 % ist von einer Vollfinanzierung Abstand zu nehmen.

4.4 Die Pluspunkte einer Vollfinanzierung im Überblick

Die Vorteile dieser Darlehensform sind der sofortige Erwerb der Immobilie, das Ausnutzen von günstigen Immobilienpreisen sowie niedrigen Zinsphasen und der Beitrag für die Altersvorsorge. Nachteilig sind der höhere Preis für den Kredit, die eingeschränkte Zielgruppe von Darlehensnehmern und die Gefahr durch falsche Vereinbarungen die gesamte Baufinanzierung zu gefährden. Letzterer Fall tritt beispielsweise ein, wenn eine zu kurze Zinsbindung vereinbart wurde und durch Anstieg des Zinsniveaus die Monatsraten stark ansteigen.

Vollfinanzierungen zielen vornehmlich auf junge Menschen ab, die kaum Eigenkapital ansparen können, aber frühzeitig Wohn- oder Hauseigentümer werden möchten. Als weitere Zielgruppe kommen Kapitalanleger in Betracht, die das ausgesuchte Objekt vermieten möchten. Auch für Käufer mit ausreichendem Eigenkapital kann diese Form der Baufinanzierung eine Alternative darstellen, da das Eigenkapital nicht verwendet wird und als Sicherheitspuffer fungieren kann.

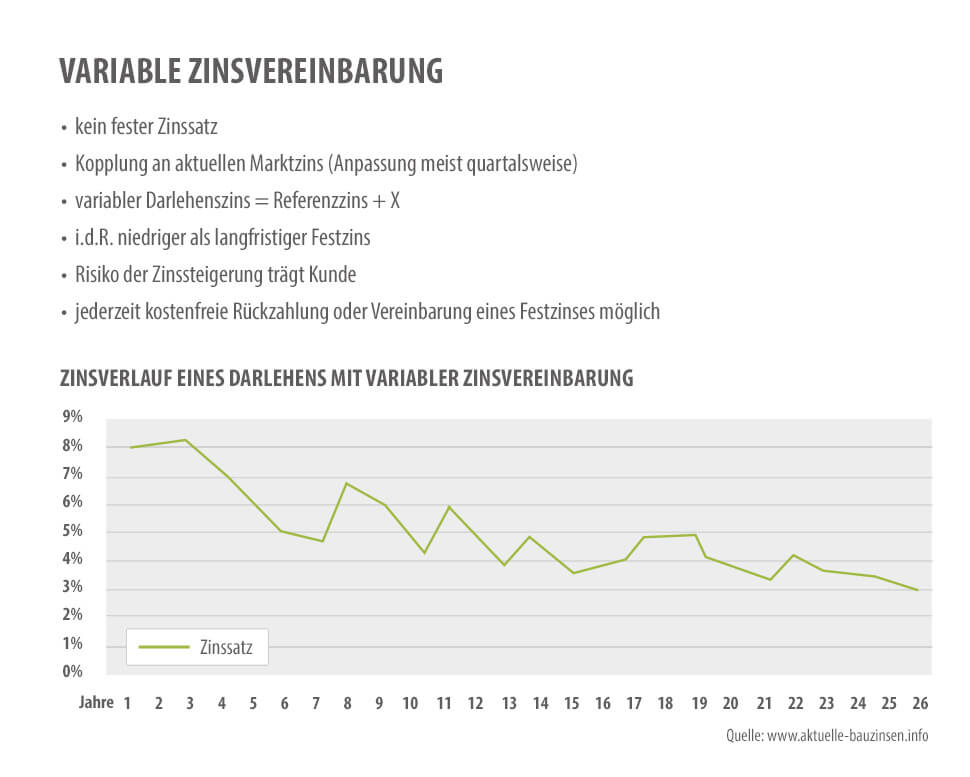

5. Variable Baufinanzierung

Wie der Name sagt liegt bei dieser Art der Baufinanzierung keinerlei Zinsbindung über die Kreditlaufzeit vor. Die zu zahlenden Kreditzinsen sind variabel und passen sich alle 3 bis 6 Monate dem jeweils aktuellen Marktniveau an. Bei den meisten dieser Baukredite erfolgen die Zinszahlungen vierteljährlich. Dabei ist anzumerken, dass ausschließlich die Nominalzinsraten zu diesen Zeitpunkten bezahlt werden. Die Tilgungsraten werden wiederum zum Quartalsende gezahlt und können in unterschiedlicher Höhe getilgt werden.

Aufgrund der flexiblen Vereinbarung der Tilgungshöhe wird anstatt von einem variablen auch von einer flexiblen Baufinanzierung gesprochen. Für diese Art von Kredit kommen besonders Personen mit einem variablen Einkommen in Betracht. Dazu zählen beispielsweise Autoren oder Journalisten, die ihren Unterhalt über Tantiemen bestreiten. Mithilfe von Bonuszahlungen kann eine schnelle Rückzahlung durchgeführt werden und die Zinsbelastungen vermindern sich spürbar. Zwar sind variable Kredite keine Neuerfindung, doch wurden mögliche Zinsänderungen erst durch die Entwicklung der neuen Medien für den Durchschnittsbürger transparent und nachvollziehbar.

Der EURIBOR als wichtiger Indikator für den Bauzins

Als Referenzwert für den aktuellen Bauzins dient der drei- oder sechsmonatige EURIBOR. Der European Interbank Offered Rate gibt vereinfacht gesagt den Zinssatz an, für den sich die europäischen Banken untereinander Geld leihen. Dabei handelt es sich immer um Einlagen mit einer festen Laufzeit zwischen 1 Woche und bis zu 12 Monaten. Um eine Annäherung an den aktuellen Kreditzins zu erhalten, muss nur der EURIBOR mit einer Bearbeitungsgebühr von im Schnitt 0,5 bis 1 % sowie einer Gewinnmarge von 1 % addiert werden. Ein weiterer Indikator für die Zinsentwicklung sind die Veränderungen der europäischen Leitzinsen.

5.1 Die Pro- und Kontra-Argumente bei einer variablen Baufinanzierung

Vorteilhaft bei dieser Form der Baufinanzierung ist die alle 3 Monate flexible Tilgungshöhe. Außerdem profitiert der Kreditnehmer direkt von einem abnehmenden Zinsniveau. Im Gegensatz zu anderen Baukrediten sind die anfallenden Kosten leicht für jedermann einsehbar und nach außen hin transparent. Ein weiteres Argument für ein variables Darlehen ist die Möglichkeit den vorhandenen Kredit in ein zinsgebundenes Darlehen umzuwandeln.

Nachteilig ist die Anforderung an den Kreditnehmer. Dieser muss permanent das Zinsniveau im Auge behalten und auf plötzlich auftretende Zinsveränderungen reagieren. Weiterhin verursacht ein Zinsanstieg eine Verteuerung des Baukredits. Sie müssen also starke Nerven besitzen und dürfen kein zu hohes Sicherheitsbedürfnis für sich einfordern.

6. Die Vergleichbarkeit von Baufinanzierungsangeboten

Ein Vergleich von mehreren Kreditangeboten stellt jeden künftigen Eigenheimbesitzer vor große Probleme. Die vielen Aspekte wie unterschiedliche Auszahlungskriterien, Nominalzins- und Tilgungssätze, Zinsfestschreibungen usw. werden von den meisten Instituten gezielt möglichst kompliziert ausgestaltet, um eine schwierige Vergleichbarkeit zu gewährleisten. Dadurch können einfacher überteuerte Finanzierungsangebote an den Mann oder die Frau gebracht werden und die Gewinnspanne erhöht werden.

6.1 Der Effektivzinssatz

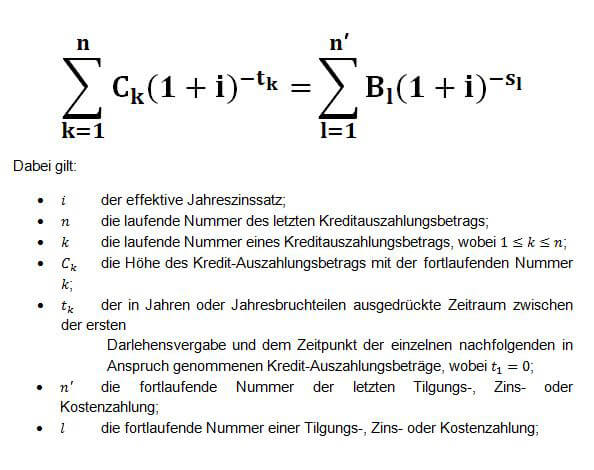

Um trotzdem ein relativ unabhängiges Auswahlkriterium zu haben, wurde der Effektivzinssatz entwickelt. Dabei ist die nach der Preisangabenverordnung (PAngV) vorgesehene Berechnungsformel relativ kompliziert. Sie lautet wie folgt:

Eine praktische Umstellung dieser Gleichung zum Effektivzinssatz hin ist kaum möglich. Daher wird häufig auf Annäherungsverfahren und Tabellenkalkulationsprogramme zurückgegriffen. Viel wichtiger ist sich klarzumachen, welche Faktoren in die Formel eingehen. Vereinfacht gesprochen sind das die Faktoren Zeit und Auszahlungen. Beim letzten Punkt wird dabei nicht zwischen Zins-, Tilgungs-, Gebühren- oder Provisionszahlungen unterschieden. Sonstige Kreditkosten, die nicht unter die genannten Begriffe fallen, gehen als allgemeine Kostenzahlungen ein.

Manipulation beim angebotenen Effektivzins

Genau hier besteht die Gefahr, dass vonseiten der Bank Kreditkosten versteckt werden und nicht in die Berechnung eingehen. So kann nämlich mit einem niedrigen Effektivzins auf dem Markt geworben werden. Selbst die Preisangabenverordnung bietet Hypothekenbanken einige Schlupflöcher, um Nebenkosten zu verstecken. Diese machen sich erst dann bemerkbar, wenn der Baukreditvertrag unterschrieben ist.

Beispielsweise erheben die meisten Kreditgeber einen Zuschlag, falls der ursprüngliche Beleihungsrahmen gesprengt wird. Weitere Baufinanzierungskosten, die gerne bei der Festlegung des effektiven Zinssatzes unterschlagen werden, umfassen unter anderem Kosten für Bereitstellungszinsen, für die Grundstückswertschätzung, für Tilgungs- oder Restschuldversicherungen, für Bürgschaften oder auch für die Kontoführung.

Weiterhin streichen die Kreditanbieter im Regelfall monatliche Zinsgewinne ein, da die Kreditrate zwar am Monatsanfang bezahlt werden muss, die Tilgung der Schuld aber erst am Monatsende erfolgt. Entscheiden Sie sich für eine nachrangige Abzahlung der Baufinanzierung, verteuert sich der Nominalzins des Baukredites normalerweise um bis zu 0,5 % pro Jahr.

6.2 Nebenkosten einer Baufinanzierung im Detail

Wie im vorherigen Abschnitt gesagt, werden nicht alle Nebenkosten einer Baufinanzierung bei der Ermittlung des Effektivzinssatzes berücksichtigt. Daher ist selbst unter der Voraussetzung identischer Auszahlungsbeträge und Zinsbindungsfristen nicht unbedingt das Angebot mit dem tiefsten Effektivzins die günstigste Baufinanzierung. Zwar werden Schätzkosten, Bereitstellungszinsen, Zinserhöhungen während der Bauzeit, Kosten für die Auszahlung von Teilbeträgen, Kontoführungsgebühren usw. im Kreditvertrag aufgeführt, aber häufig vom Bauherrn überlesen. Außerdem müssen diese Posten nach der Preisangabenverordnung nicht im Effektivzins enthalten sein, wodurch dieser natürlich geringer ausfällt.

6.2.1 Schätzkosten

Als Schätzkosten kommen auf den künftigen Eigenheimbesitzer häufig in Rechnung gestellte Aufwendungen für die Feststellung des Beleihungswertes des Hauses zu. Der Baukreditgeber erhebt im Regelfall eine Gebühr in Höhe von 0,1 bis 0,5 % auf die gesamte Kredithöhe. Es gibt Varianten bei denen sich die Schätzkosten auf den Verkehrswert der Immobilie beziehen.

6.2.2 Bereitstellungskosten

Ist im Kreditvertrag eine Auszahlung nach Baufortschritt vereinbart, so sollten Sie ein Auge auf mögliche Bereitstellungszinsen haben. Normalfall fordern Kreditinstitute, Hypothekenbanken, Versicherungen etc. nach drei Monaten ab Kreditzusage einen Zinssatz von 3 % pro Jahr auf den noch nicht ausgezahlten Teil des Baukredits. Nimmt der Kreditnehmer nicht innerhalb einer vorher festgelegten Frist den Darlehensbetrag in Anspruch, muss er dem Baukreditgeber eine Entschädigungszahlung leisten.

Es ist auch möglich, dass Vereinbarungen geschlossen werden, die eine sofortige Fälligkeit von Bereitstellungszinsen einschließt. Hier ist Vorsicht geboten! Falls eine solche Frist gänzlich entfällt oder sehr viel länger angesetzt ist, spart der Bauherr Geld. In diesem Fall ist es manchmal sinnvoll einen höheren Effektivzins zu akzeptieren.

In diesem Sinne kann es weiterhin vorkommen, dass einzelne Banken zusätzlich zu den Bereitstellungszinsen Teilauszahlungszuschläge erheben. Diese betragen zwischen 0,5 bis 1 % der nicht vollständig ausgezahlten Darlehenssumme und werden nicht im Effektivzins berücksichtigt.

6.2.3 Verzicht auf einen Teil der Baufinanzierungssumme

Ein weiterer Kostenfaktor, der die Baufinanzierung erheblich verteuern kann, ist ein teilweiser Kreditverzicht. Falls Sie während der Bauphase merken, dass Sie nicht die gesamte Darlehenshöhe brauchen, wird das jeweilige Kreditinstitut Geld für die Nichtinanspruchnahme einfordern. Dies liegt daran, dass der Bank durch die niedrigeren Kreditraten Zinseinnahmen entgehen. Eine präzise Kalkulation des Finanzbedarfs vor dem Bau oder dem Kauf einer Immobilie ist aus diesen Gründen besonders wichtig.

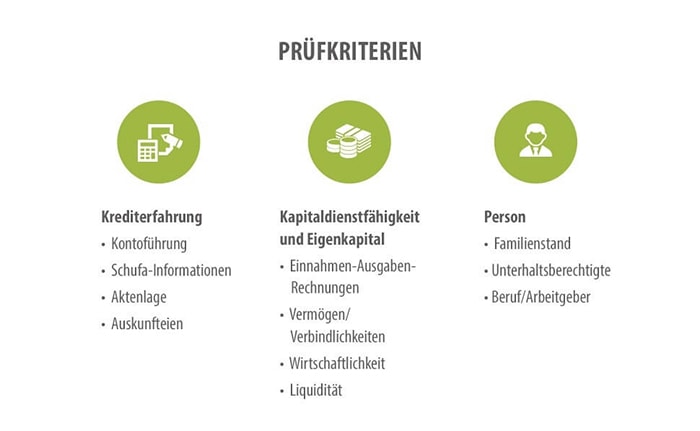

7. Wie Kreditgeber Ihre Kreditwürdigkeit schätzen

Die Einschätzung der Kreditwürdigkeit eines Hauskäufers oder -bauers ist schlussendlich erheblich von seiner finanziellen Belastbarkeit abhängig. Zwar sind die genauen Richtlinien der Kreditinstitute nicht bekannt und es spielen immer individuelle Faktoren eine große Rolle, dennoch lassen sich grobe Grenzen anführen. Zugrunde liegt das Einkommen nach dem Abzug der Kosten für die Zins- und Tilgungsraten, die Bewirtschaftungskosten des Gebäudes, Zins- und Tilgungszahlungen für sonstige Verbindlichkeiten und Unterhaltsleistungen.

Das Familieneinkommen pro Monat, das nach Abzug aller Belastungen noch vorhanden sein muss, ist wie folgt gestaffelt:

- 900 € als Kreditnehmer und Ehegatte,

- 600 € als alleiniger Darlehensnehmer,

- 600 € für einen Darlehensnehmer, der in einer nicht-ehelichen Lebensgemeinschaft lebt.

Das zur Verfügung stehende Einkommen erhöht sich für jedes zum Haushalt gehörende minderjährige Kind um 200 € und für jedes volljährige, unterhaltsberechtigte Kind um 300 €.

Hinweis!

Es gilt die Regel, dass die Kreditbelastungen nicht höher als maximal 55 % des Familiennettoeinkommens liegen dürfen.

8. Weitere Tipps und Hinweise rund um die Baufinanzierung

8.1 Durch staatliche Förderungsmaßnahmen die eigenen Kreditkosten verringern

Die meisten Darlehensgeber geben auf ihrem Internetauftritt Hinweise über die vom Kreditnehmer auszufüllenden Anträge. Häufig werden die wichtigsten Formulare als Download bereit gestellt. Hierzu zählen beispielsweise Angaben zu der Finanzierung wie die gesamte Kredithöhe, die gewünschte Laufzeit des Kredits, die gewünschten Zins- und Tilgungsraten usw., die Aufstellung der Wohnfläche, Informationen zu der Lage der Immobilie, Beschreibungen zum Objekt, Nachweise über Modernisierungsmaßnahmen oder welche Arbeiten durch Eigenleistung an dem Gebäude vorgenommen wurden bzw. noch werden. Eine weitere gestellte Frage ist die nach der Förderung des Immobilienerwerbs. Dies ist insbesondere durch die KfW in den meisten Fällen möglich.

8.2 Für Teilauszahlungen eines Baukredits fallen normalerweise keine zusätzlichen Kosten an

Viele Bauherrn und Hauskäufer sind betreffend der Auszahlungsmodalitäten des Baukredits verunsichert und gehen davon aus, dass es bei Teilauszahlungen des Darlehens automatisch zu Gebührenzahlungen kommt. Dies ist im Normalfall nicht der Fall. Im Fall von Neubauten kommt es in Abhängigkeit vom Baufortschritt zur Auszahlung von Teilbeträgen. Dabei kann die Gesamtsumme in 4 bis 12 gleich hohen Teilen erfolgen. Andererseits verursachen darüber hinaus gehende Auszahlungen Sonderzahlungen, die der Kreditnehmer zu tragen hat. Daher sollte die Bauausführung im Vorfeld präzise geplant werden.

8.3 Wann ein Gebäudeversicherungswechsel sinnvoll ist

Eine weitere Frage, die immer wieder auftaucht, ist die nach dem Wechsel der Gebäudeversicherung. Nach § 69 des Versicherungsvertragsgesetz (VVG) übernimmt der Immobilienkäufer die bestehende Versicherung. Außerdem sollte dieser die jeweilige Versicherungsgesellschaft bzw. den jeweiligen Versicherungsverein über den Kauf in Kenntnis setzen. Dem Neubesitzer steht nach § 70 VVG das Recht zu innerhalb eines Monats nach Unterschrift im Grundbuch die Versicherung zu kündigen. Falls der vorherige Eigentümer bereits die Versicherungsprämie bezahlt hat, sollten Sie erst nach Ablauf der aktuellen Versicherungsperiode die Kündigung vollziehen. Eine sofortige Ablösung bietet sich in so einem Fall nicht an.

8.4 Die Restschuld bei einer Baufinanzierung

Im Zusammenhang mit der Baufinanzierung fällt immer der Begriff der Restschuld. Da durch die regelmäßigen Tilgungszahlungen das Darlehen Stück für Stück abgezahlt wird, nimmt die Höhe der verbleibenden Schuld immer weiter ab. Diese jeweils noch vorhandene Kreditsumme wird Restschuld genannt. Aufschluss über die zu einem bestimmten Zeitpunkt nach Abschluss des Baukredits vorhandene Restschuld gibt der vom Kreditanbieter zur Verfügung gestellte Tilgungsplan.

8.5 Mithilfe von Sondertilgungen die Laufzeit des Kredits stark verringern

Weiterhin ist für den Hausbauer- oder Käufer interessant, ob er seine Baufinanzierung zwischendurch mit Sonderzahlungen tilgen kann. Auch die Option einer vorzeitigen Abzahlung wird häufig nachgefragt. Da es bei diesen Sondertilgungen viele individuelle Varianten gibt, sollten Sie ihren Tilgungswunsch bereits in ihrem Baufinanzierungsantrag aufführen. Generell sind fast alle Sondertilgungsmöglichkeiten denkbar. Es gilt aber, je extravaganter und frühzeitiger die Sondertilgung erfolgen soll, desto eher werden Sie mit steigenden Kreditkosten rechnen können.

8.6 Die Zahlung von Bereitstellungszinsen vermeiden

Eine weitere Kostenfalle in die einige Kreditnehmer tappen sind Zahlungen für die Nichtinanspruchnahme eines schon beantragten Darlehens. Zwischen der Kreditzusage und der Inanspruchnahme seitens des Käufers können einige Monate oder sogar Jahre liegen. Letzteres trifft meistens dann zu, wenn sich die Planungen für ein Eigenheim durch äußere Umstände geändert haben. Beispielsweise kann die plötzliche Trennung von dem jeweiligen Lebenspartner langfristigen Planungen zunichtemachen. Tritt ein solcher Fall ein und wird die vereinbarte Kredithöhe nicht fristgerecht abgerufen, kann der Kreditnehmer Bereitstellungszinsen einfordern.

Bereitstellungszinsen sind Zinszahlungen vom Darlehensnehmer an den Darlehensgeber für die Bereitstellung eines noch nicht abgerufenen Kredites. Der Grund für diese Zahlungsforderungen sind die entgangenen Zinsraten und der daraus für den Baufinanzierer entstandene wirtschaftliche Schaden. Man muss natürlich hinzufügen, dass dieser Fall nur in Ausnahmefällen eintritt und für die ersten 3 bis 6 Monate nach Kreditzusage in der Regel keine Bereitstellungszinsen erhoben werden. Eine Klausel über die Höhe und die Bedingung der Bereitstellungszinsen in jedem seriösen Kreditvertrag vorhanden. Sie sollten also unbedingt vor der Unterschrift unter dem Vertrag diesen auf Bereitstellungszinsen hin überprüfen.

Über den Autor

Adam G. Butkiewicz

Adam G. Butkiewicz ist Geschäftsführer und Gründer der HypoChart GmbH, dem Online-Spezialisten für Vergleich und Entwicklung von Baufinanzierungszinsen.