1. Der Vorteil einer Zinsfestschreibung

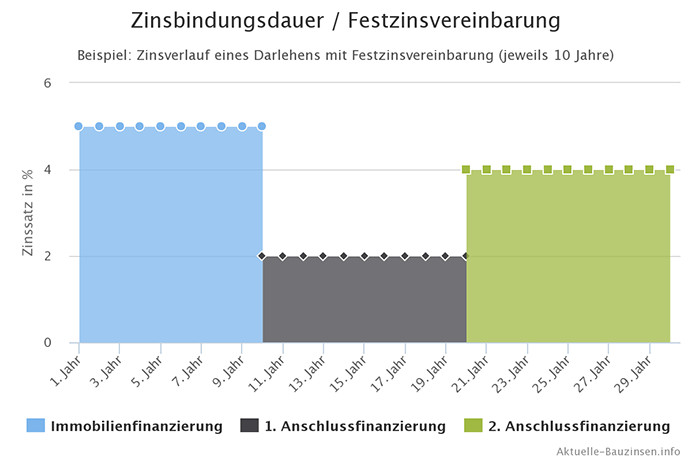

Baufinanzierungen werden meistens mit einem festen Zinssatz vereinbart, der bei künftigen Schwankungen des Zinsniveaus unverändert bleibt. Die Festschreibung des Zinssatzes erfolgt stets für eine bestimmte Zeitdauer („Zinsbindungsfrist“).

Dabei kann die Zinsbindungsfrist für die Gesamtdauer eines Darlehens oder für einen kürzeren Zeitraum vereinbart werden.

Vorteil: Das finanzielle Risiko steigender Zinsen entfällt.

Für den Zeitraum der Zinsbindung verfügen Sie somit über eine stabile Kalkulationsgrundlage:

- Wenn die Zinsen steigen, müssen Sie nicht mehr zahlen als vereinbart.

- Wenn die Zinsen fallen, können Sie aber nicht von niedrigeren Zinsen profitieren.

2. Wichtige Kriterien bei der Auswahl einer Zinsbindungsfrist

Je höher das allgemeine Zinsniveau, desto kürzer sind gewöhnlich die gewählten Zinsbindungsfristen. Besonders lange Zinsbindungsfristen werden bei einem zum Zeitpunkt des Vertragsabschlusses niedrigen Zinsniveau bevorzugt.

Die Auswahl einer Zinsbindungsfrist ist aber auch von anderen Faktoren abhängig, wie zum Beispiel von

- der Gesamtlaufzeit des Kredites,

- der zum Ende einer Zinsbindungsphase verbleibenden Restschuld,

- Sondertilgungen, die der Kreditnehmer während der Darlehenslaufzeit vornehmen möchte,

- den berechneten Zinsaufschlägen für bestimmte Zinsbindungsfristen und von

- der persönlichen Einschätzung des Kreditnehmers über die zukünftige Entwicklung der Bauzinsen.

2.1 Die üblichen Laufzeiten von Zinsbindungsfristen

Kreditnehmer bevorzugen traditionell fünf- oder zehnjährige Zinsbindungsfristen. Banken bieten aber auch kürzere und längere Zinsfestschreibungen an (zum Beispiel 15-, 20- oder 30-jährige Zinsbindungen). Eine Zinsbindung unterhalb von fünf Jahren kommt eher für spezielle Situationen in Betracht.

Zinsaufschläge bei längeren Zinsbindungen

Längere Zinsbindungsfristen sind mit Zinsaufschlägen verbunden (möglich Ausnahme: inverse Zinsstruktur). Die Bauzinsen liegen bei erstrangig besicherten Darlehen und bei einer guten Bonität derzeit bei etwa

- 5 Jahre: 3.32 % (Basiswert)

- 8 Jahre: 3.29 % (Aufschlag: -0.03 %)

- 10 Jahre: 3.31 % (-0.01 %)

- 12 Jahre: 3.56 % (0.24 %)

- 15 Jahre: 3.64 % (0.32 %)

- 20 Jahre: 3.8 % (0.48 %)

- 25 Jahre: 3.92 % (0.60 %)

- 30 Jahre: 3.97 % (0.65 %)

Stand: 19.02.2026

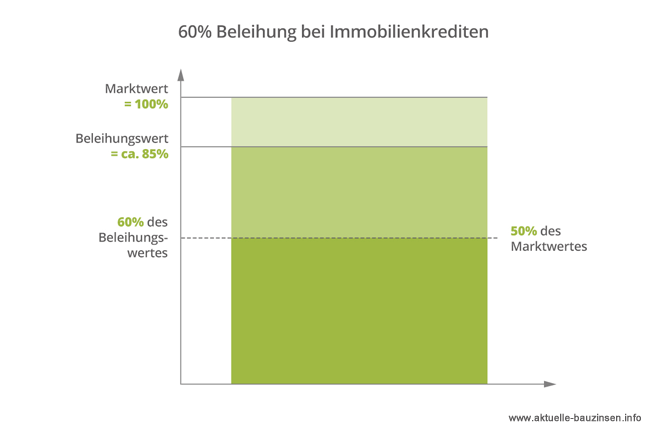

Als erstrangig besichert gelten Darlehen, wenn für sie als Kreditsicherheit eine Grundschuld oder Hypothek im Grundbuch eingetragen ist, die höchstens 50 oder 60 Prozent des Beleihungswertes des Grundstückes erreicht. Der Beleihungswert ist

- der Wert der Kreditsicherheit,

- zu dem eine Immobilie mit großer Wahrscheinlichkeit jederzeit veräußert werden kann.

Einen Zinszuschlag verlangen Kreditinstitute

- bei einem hohen Beleihungsauslauf (häufig oberhalb von 80 Prozent des Beleihungswertes einer Immobilie) sowie

- bei kleineren Baufinanzierungsdarlehen.

Zins-Differenzierungen sind üblich nach

- der Bonität des Kreditnehmers

- der Nutzung der Immobilie und

- der Region, in der sich die Immobilie befindet.

2.2 Kombination verschiedener Zinsbindungsfristen

Auch eine Kombination von Teildarlehen mit verschiedenen Zinsbindungsfristen ist möglich.

Unterschiedliche Zinsbindungen können

- auf die Zeitpunkte beabsichtigter Sondertilgungen abgestimmt und

- zur Streuung des Zinsänderungsrisikos eingesetzt werden.

Allerdings kann eine zu kleine Größenordnung einzelner Kreditbausteine mit individuellen Zinsbindungen zu Zinsaufschlägen führen.

Wer die Zins- und Tilgungsvorteile öffentlicher Förderkredite (zum Beispiel der Kreditanstalt für Wiederaufbau) nutzen möchte, wählt zwangsläufig unter den dort angebotenen Zinsbindungen.

- Die Verhandlungen über öffentliche Kredite (einschließlich aller Fragen zu Zinsbindungsfrist, Tilgung und Sicherheitenstellung) führt der Kreditnehmer regelmäßig mit seiner Hausbank, die die öffentlichen Darlehensmittel, zum Beispiel der KfW, durchleitet.

- Die Hausbank des Kreditnehmers koordiniert somit faktisch die verschiedenen Baufinanzierungs-Darlehen.

3. Nach Ablauf einer Zinsfestschreibung: Anschlussfinanzierung

Bank und Kreditnehmer verhandeln meistens bereits einige Zeit vor Ablauf einer Zinsbindungsfrist über eine neue Zinsvereinbarung.

- Zum Zinsbindungsende kann der Kreditnehmer den Kredit ganz oder teilweise tilgen, ohne Vorfälligkeitsentschädigung zahlen zu müssen.

- Das Ende einer Zinsbindungsfrist ist für den Kreditnehmer gegebenenfalls ein geeigneter Zeitpunkt, um bei Bedarf zu einem anderen Kreditinstitut zu wechseln.

- Wird keine neue Zinsbindungsfrist vereinbart, erfolgt die Fortführung des Kredites „bis auf Weiteres” (b. a. W.) zu einem variablen Zinssatz.

3.1 Alternative: Forward-Darlehen

Der Kreditnehmer kann sich günstige Zinssätze auch durch ein Forward-Darlehen sichern – bereits bis zu 60 Monate vor Ablauf einer Zinsbindungsfrist.

- Eine Forward-Vereinbarung beinhaltet für Bank und Kreditnehmer das Recht und die Pflicht, zu einem vorab vereinbarten Zeitpunkt (zum Beispiel zum Ablauf der Zinsbindungsfrist eines laufenden Kredites) ein Darlehen zu gewähren beziehungsweise in Anspruch zu nehmen.

- Je länger ein Forward-Vertrag in die Zukunft reicht, desto höher ist der jeweils berechnete Zinszuschlag.

4. Grundsatz: Keine Kreditrückzahlung innerhalb der Zinsbindungsfrist

Der Kreditnehmer hat innerhalb der Zinsbindungsfrist grundsätzlich kein ordentliches Kündigungsrecht (§ 489 BGB). Sollte das Zinsniveau während einer laufenden Zinsbindungsfrist zurückgehen, ist der Kreditnehmer also nicht berechtigt, den bisherigen Kredit zurückzuzahlen und in einen neuen, zinsgünstigeren Kredit zu wechseln.

Besteht der Kreditnehmer auf einer Rückzahlung trotz noch laufender Zinsbindungsfrist,

- so ist die Bank berechtigt, eine Vorfälligkeitsentschädigung zu verlangen, falls ihr ein Zinsschaden entstanden ist.

Ein Zinsschaden entsteht der Bank, wenn

- der Zinssatz, zu dem sie den zurückzuzahlenden Darlehensbetrag aktuell verleihen könnte, unterhalb des Zinssatzes liegt, der dem bisherigen Kreditnehmer berechnet wurde.

Eine Kündigung bei laufender Zinsbindungsfrist ist wegen der zu entrichtenden Vorfälligkeitsentschädigung für den Kreditnehmer in der Regel nicht sinnvoll.

Empfehlung!

Unser Ratgeber zur Berechnung der Vorfälligkeitsentschädigung mit Beispielen und Musterschreiben: Vorfälligkeitsentschädigung: Anleitung und Musterbriefe

4.1 Ausnahmsweise Kündigungsrechte trotz laufender Zinsbindung

Ordentliches Kündigungsrecht bei langen Zinsbindungen

Für Darlehen mit Zinsbindungsfristen von mehr als zehn Jahren sieht § 489 Absatz 1 Nummer 2 BGB ein Rückzahlungsrecht für den Kreditnehmer vor, wenn

- die vollständige Darlehensauszahlung bereits mindestens zehn Jahre zurückliegt oder

- die laufende Zinsbindungsfrist vor mindestens zehn Jahren vereinbart wurde.

- Der Kreditnehmer kann das Darlehen mit sechsmonatiger Frist ganz oder teilweise kündigen.

- Die Bank hat in diesem Fall keinen Anspruch auf Vorfälligkeitsentschädigung.

- Das Kündigungsrecht kann vertraglich nicht ausgeschlossen werden (§ 489 Absatz 4 BGB)

Sollte das Zinsniveau seit Abschluss des Darlehensvertrages gesunken sein, kann der Kreditnehmer das ordentliche Kündigungsrecht nach § 489 BGB zur Umschuldung in eine günstigere Anschlussfinanzierung nutzen.

Kündigungsrecht bei grundbuchlich nicht besicherten Immobilienkrediten

Ist ein Immobiliendarlehen nicht oder nicht mehr mit einem Grundpfandrecht besichert, steht dem Kreditnehmer auch während der Zinsbindungsfrist ein Kündigungsrecht zu (§§ 503 Absatz 1, 500 Absatz 1 BGB).

Kündigungsrecht aufgrund vertraglicher Vereinbarung

Der Darlehensnehmer kann sein Darlehen innerhalb einer Zinsbindungsfrist zurückzahlen,

- wenn ihm im Darlehensvertrag Sondertilgungsrechte eingeräumt oder

- gegen Zinsaufschlag Kündigungsrechte vereinbart wurden.

Rechtsprechung: Weitere Kündigungsrechte

Nach der Rechtsprechung des Bundesgerichtshofs steht dem Darlehensnehmer (auch bei noch laufender Zinsbindung) ein Kündigungsrecht zu, wenn

- der Kreditnehmer durch die Ablehnung einer von ihm beantragten vorzeitigen Darlehensrückführung in seiner wirtschaftlichen Handlungsfreiheit unangemessen benachteiligt wird. Eine solche unangemessene Benachteiligung durch Ablehnung einer Kreditrückzahlung liegt zum Beispiel vor

- bei einer Veräußerung der Immobilie oder

- nach bankseitiger Ablehnung einer Kreditausweitung, durch die die wirtschaftliche Nutzung der Immobilie verhindert wird.

4.2 Beispiel für ein Kündigungsschreiben

Name und Adresse des Kreditnehmers

Name des Kreditinstituts

Anschrift des Kreditinstituts

Ort und Datum

Kündigung eines Darlehens

Sehr geehrte Damen und Herren,

hiermit kündige ich mein am (Datum) bei Ihnen abgeschlossenes Darlehen Nr. … über ursprünglich …. Euro fristgerecht zum (Datum).

Mein Kündigungsrecht ergibt sich aus … (z. B.: § 489 Absatz 1 Satz 2 BGB, da seit Vereinbarung der letzten Anschlussfinanzierung am (Datum) bereits (mindestens zehn) Jahre der vereinbarten Zinsbindungsfrist abgelaufen sind.)

Bitte übersenden Sie mir eine schriftliche Kündigungsbestätigung.

Mit freundlichen Grüßen

Unterschrift

5. Variabel verzinster Kredit: Alternative zum Festzinskredit

Bei variabel verzinsten Krediten wird kein fester Zinssatz und damit auch keine Zinsbindungsfrist vereinbart. Das Kreditinstitut passt die variablen Darlehenszinssätze entsprechend der Veränderungen der kurzfristigen Kapitalmarktzinsen laufend an.

- Variable Verzinsungen eignen sich eher für kurzfristige Kreditinanspruchnahmen.

- Die Vereinbarung variabler Zinssätze bei langfristigen Darlehen kann sich für den Kreditnehmer zum Beispiel bei einem aktuell hohen Zinsniveau und bei gleichzeitiger Erwartung sinkender Zinsen lohnen.

- Befindet sich das Zinsniveau jedoch auf einem niedrigen Niveau, so birgt ein langfristig benötigter, variabel verzinster Kredit große Gefahren: Bei steigenden Zinsen kann sich die Monatsbelastung des Kreditnehmers kurzfristig drastisch erhöhen.

5.1 Kündigung variabel verzinster Kredite

Darlehen mit variablem Zinssatz darf der Kreditnehmer „jederzeit unter Einhaltung einer Kündigungsfrist von drei Monaten kündigen“ (§ 489 Absatz 2 BGB). Möchte der Darlehensnehmer den Kredit innerhalb der dreimonatigen Kündigungsfrist zurückzahlen, so kann die Bank eine Vorfälligkeitsentschädigung bis zum Ablauf der Kündigungsfrist verlangen.

6. Die Wahl der richtigen Zinsbindung

Wer zu den derzeit noch – im langjährigen Vergleich - günstigen Zinsen eine Baufinanzierung abschließen möchte, der sollte auf die Auswahl einer passenden Zinsbindungsfrist achten. Denn die Zinsbindung verschafft nicht nur eine Kalkulationsgrundlage, sondern beeinflusst auch die Höhe des zu zahlenden Effektivzinssatzes.

6.1 Der langfristige Zinstrend

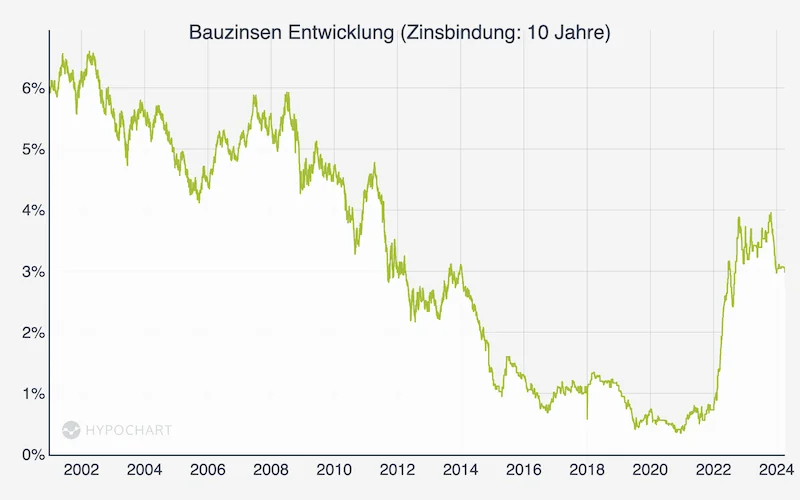

Seit der Hochzinsphase Anfang der 1980er fielen die Zinsen unter zeitweiligen Schwankungen immer weiter. Für 10-jährige Zinsbindungen mussten am Zinshöhepunkt Anfang September 1983 bei erstrangiger Beleihung 12,03 Prozent Zinsen bezahlt werden. Anschließend aber kam es - in Wellen - zu einem jahrzehntelangen Rückgang des Zinsniveaus.

Auf teils schnelle und kräftige Zwischenanstiege

- auf 9,82 % (11/1990),

- 8,44 % (10/1994),

- 6,57 % (5/2000),

- 5,72 % (7/2008),

- 4,47 % (4/2011),

- 2,83 % (10/2013),

- 1,88 % (6/2015),

- 1,59 % (2/2018) und

- 1,02 % (6/2021).

folgten jeweils noch deutlichere Rückgänge

- auf 6,84 % (1/1994),

- 4,66 % (1/1999),

- 3,75 % (9/2005),

- 3,60 % (6/2010),

- 2,38 % (5/2013),

- 1,30 % (4/2015),

- 1,13 % (10/2016),

- 0,73 % (2/2020 und 10/2020) und

- 0,85 % (7/2021).

Im zweiten Halbjahr des Jahres 2021 erreichten die Zinsen ein historisch niedriges Niveau. Als jedoch ab Ende 2021 die Inflationsraten weltweit stark anstiegen, nahmen die meisten Zentralbanken Abstand von ihrer jahrelangen extremen Niedrigzinspolitik. Auch die Europäische Zentralbank leitete ab Mitte 2022 die lange erwartete Zinswende im Euroraum ein.

Im 4. Quartal 2021 begann ein deutlicher Anstieg auch der Bauzinsen mit zehnjähriger Zinsbindungsfrist, der sich aktuell fortsetzt: 3.38 % (02/2026).

6.2 Bis 2021 / 2022 sehr niedriges Zinsniveau – was waren die Ursachen?

Ursächlich für die in den vergangenen Jahren besonders niedrigen Zinsen war vor allem die Niedrigzinspolitik der Europäischen Zentralbank. Zur „Politik des billigen Geldes“ gehörte auch eine massive Ausweitung der Geldmenge durch die EZB.

Die EZB senkte die Zinsen auf ein historisches Tief, um die Konjunktur in Europa zu stärken. Die niedrigen Leitzinsen der Europäischen Zentralbank minderten aber auch die Schuldenlast der Euro-Staaten. Eine besonders hohe Entlastung verbuchten hoch verschuldete Staaten wie Italien, Griechenland und Spanien.

6.3 Zinswende nach oben ab 2022

Die Zeiten historisch gehörten ab Mitte 2022 vorerst der Vergangenheit an. Hohe Inflationsraten in den USA (Juni 2022: 9,1 Prozent) und Europa (Oktober 2022: 11,5 Prozent) haben die lange zögernden Notenbanken zur Erhöhung ihrer Leitzinsen gezwungen.

Die Europäische Zentralbank begann mit ihrer Zinswende im Juli 2022. Seitdem gab es neun Zinserhöhungen. Mit dem bisher letzten Zinsschritt zum 20. September 2023 steigt der wichtigste EZB-Leitzins, die sogenannte „Hauptrefinanzierungsfazilität“ um 0,25 Prozent auf 4,50 Prozent.

6.4 Zurückgehende Inflation ermöglichte 2024 Zinssenkungen

Nach einer sechsmonatigen Pause, in der die Europäische Zentralbank (EZB) ihre Leitzinsen unverändert ließ, senkte sie diese am 6. Juni 2024 erstmals wieder. Der Grund dafür war die deutlich gesunkene Inflationsrate. Bis Juni 2025 folgten sieben weitere Zinssenkungen, bei denen die verschiedenen Leitzinssätze der EZB insgesamt um 2,00 bis 2,40 Prozent gesenkt wurden.

6.4 Allgemeine empfehlungen zu Zinsbindung und Tilgung

Bei der Auswahl der Zinsbindung sind das aktuelle Zinsniveau, Zinsprognosen, die Darlehenslaufzeit und die Lebensumstände des Darlehensnehmers zu berücksichtigen.

Wer sich die immer noch vergleichsweise moderaten Zinsen für eine Baufinanzierung sichern möchte, der setzt vorzugsweise

- auf lange Zinsbindungsfristen und

- entschuldet sich durch hohe Tilgungsleistungen möglichst weitgehend bis zum Ablauf der zu Vereinbarenden oder bereits laufenden Zinsbindungsfrist.

- In jede Baufinanzierung sollten mindestens 20 Prozent Eigenkapital einfließen. Halten Sie Abstand von sogenannten „100-Prozent-Finanzierungen“ ohne Eigenkapital-Einsatz. Zumal die Immobilienpreise in den letzten Jahren deutlich gestiegen sind.

Zinsniveau und Zinsbindung

Bei einem niedrigen Zinsniveau wählen Baukredit-Interessenten vorzugsweise längere Zinsbindungen. Die derzeitigen Bauzinsen sind im langjährigen Vergleich immer noch als günstig anzusehen - trotz der seit Ende 2021 erfolgten Zinswende.

Dabei ist die Kombination einer langen Zinsbindung mit einer hohen anfänglichen Tilgung von jährlich 2, 3 oder 4 Prozent zu empfehlen. Damit wird erreicht, dass die bei Ablauf der Zinsbindung verbleibende Restschuld möglichst niedrig ist. Dies erleichtert dem Kreditnehmer die Kreditbedienung auch bei einem höheren Zinssatz des Anschlussdarlehens.

Beim Volltilgerdarlehen wird die Tilgung sogar so hoch gewählt, dass der Kredit mit Ablauf der Zinsbindung vollständig zurückgezahlt ist.

Die Zinserwartungen entscheiden maßgeblich über die Länge der infrage kommenden Zinsbindungsfrist

Wer sinkende Zinsen erwartet, der wählt eine kürzere Zinsbindungsfrist. Möglich sind auch - zumindest für einen Teil der Finanzierung - variable Zinsen ohne Zinsbindung.

Wer von künftig steigenden Zinsen ausgeht, der wird eher auf eine langfristige Zinsbindung setzen. Wählen Sie nicht zu kurze Zinsbindungsfristen. Möglich sind zehnjährige, aber auch bis zu 30-jährige Zinsbindungen.

Wer sich nicht sicher ist, der sollte als privater Immobilienfinanzierer besser nicht spekulieren. Durch Vereinbarung einer langfristigen Zinsbindung ist eine verlässliche langfristige Kalkulationsgrundlage geschaffen.

Aktuelle Bauzinsen Entwicklung Trends:

| Zinsbindung | 2 Wochen-Trend* | 10 Wochen-Trend* | 40 Wochen-Trend* |

|---|---|---|---|

| 10 Jahre | Abwärtstrend | starker Abwärtstrend | Abwärtstrend |

Tipp:

Wenn Sie in nächster Zeit eine Baufinanzierung neu abschließen möchten oder eine Anschlussfinanzierung für ein bestehendes Darlehen benötigen, dann wählen Sie grundsätzlich keine zu kurze Zinsbindungsfrist.

Sollte das Zinsniveau nach zehn Jahren Darlehenslaufzeit gegenüber dem heutigen Stand gefallen sein, so können Sie von einem gesetzlichen Kündigungsrecht (§ 489 Absatz 1 Nummer 2 BGB) Gebrauch machen und ein neues Darlehen zu dann für Sie besserten Konditionen abschließen.

Individuelle, persönliche Umstände können Einfluss auf die Wahl der Zinsbindung haben

Wenn Sie in den kommenden Jahren größere Zahlungseingänge erwarten, ...

Zum Beispiel:

- Sonderzahlungen aus einem Arbeitsverhältnis,

- Zahlungseingänge aus der Veräußerung anderer Vermögensgegenstände oder

- aus möglichen Erbschaften,

... dann können Sie ...

- entweder mit Ihrer Bank Sondertilgungsrechte vereinbaren oder

- verschiedene Teil-Darlehen mit unterschiedlichen Laufzeiten und / oder Zinsbindungsfristen wählen, um die Darlehensrückführung ohne Zusatzkosten durchführen zu können.

Tipp:

Die Teildarlehen sollten allerdings über eine Mindestgröße verfügen. Bei kleineren Darlehen verlangen Banken wegen des ihnen entstehenden erhöhten Bearbeitungsaufwandes häufig einen Zinsaufschlag.

Beispielrechnung 1: die Auswirkungen höherer Zinsen auf die Anschlussfinanzierung

Ein Annuitätendarlehen über 100.000 Euro, das mit 4,00 Prozent verzinst wird und eine jährliche Tilgung von einem Prozent aufweist, entwickelt sich wie folgt:

- Die Monatsrate (aus Zins und Tilgung) beträgt 416,67 Euro.

- Auffällig ist die lange Kreditlaufzeit: Bei unveränderten Zinsen und Tilgungen bis zum Darlehensende dauert die Rückzahlung dieses Darlehens 41,1 Jahre!

- Zum Ende der ersten Zinsbindung (hier: 10 Jahre) hätten Sie erst 12.010,46 Euro getilgt. Sie müssten also für den am Ende der ersten Zinsbindungsfrist noch ausstehenden Kreditbetrag von 87.989,54 Euro eine Anschlussfinanzierung zu den dann aktuellen Bauzinsen vereinbaren.

Liegt das Zinsniveau zum Ende der ersten Zinsbindungsfrist bei sieben Prozent, müssten Sie für die Anschlussfinanzierung (in Höhe von 87.989,54 Euro, Tilgungssatz bei 1,50 %) während der zweiten zehnjährigen Zinsbindungsfrist 623,27 Euro monatlich entrichten – eine erhebliche monatliche Mehrbelastung von 206,60 Euro gegenüber der ersten Zinsbindungsfrist.

Empfehlung!

Schnell und einfach eigene Zins-Berechnungen mit Tilgungsplänen erstellen: Unser Bauzinsrechner mit Tilgungsplan

Beispielrechnung 2: Wer eine höhere Tilgung vereinbart, vermindert seine Zinsrisiken

Eine raschere Tilgung reduziert die Folgen eines erhöhten Zinsniveaus zum Ende der vereinbarten Zinsbindungsfrist. Denn oft verbleibt am Ende der ersten Zinsbindung (bei Tilgungen von nur einem Prozent) eine hohe Restschuld, die dann eventuell zu deutlich höheren Zinsen bedient werden muss. Bei stark gestiegenen Zinsen ist die Zahlungsfähigkeit des Kreditnehmers oftmals gefährdet.

Wenn Sie die Zinsrisiken verringern und die Rückzahlung nicht bis ins hohe Rentenalter fortführen möchten, sollten Sie eine höhere Tilgung wählen:

Gemäß Beispielrechnung 1 beträgt die Kreditlaufzeit (bei einem Prozent Tilgung) 41,1 Jahre. Wenn Sie die Tilgung auf zwei Prozent erhöhen, verändern sich die Eckdaten des Kredites wie folgt:

- Monatsrate: 500,00 Euro

- Laufzeit: 28,1 Jahre (Verkürzung der Kreditlaufzeit um 13 Jahre!)

- Bis zum Ablauf der ersten Zinsbindung sind getilgt: 24.020,91 Euro

- erforderliche Anschlussfinanzierung zum Ende der Zinsbindungsfrist: 75.979,09 Euro (Restschuld)

Achtung: Niedrige Kreditzinssätze bewirken lange Darlehenslaufzeiten!

Ein niedriges Zinsniveau hat gravierende Auswirkungen auf die Gesamtlaufzeit von Baufinanzierungen. Nachfolgende Beispielrechnung zeigt Ihnen, wie ein niedriger Zinssatz die Gesamtlaufzeit Ihres Baufinanzierungs-Darlehens erheblich verlängert, wenn Sie nicht gezielt gegensteuern.

Beispielrechnung 3

Bei einem Kredit über 100.000 Euro, einem Kreditzinssatz von 4,0 Prozent und einer Tilgung von einem Prozent jährlich beträgt die Kreditlaufzeit 41,1 Jahre (siehe Beispielrechnung 1).

Hätten Sie bei Abschluss des Kreditvertrages sieben Prozent Kreditzinsen vereinbart, ergeben sich folgende Eckdaten für das Darlehen:

- Monatsrate: 666,67 Euro

- Kreditlaufzeit: 30,8 Jahre (deutliche Laufzeitverkürzung um über 10,3 Jahre!)

- Bis zum Ablauf der ersten (zehnjährigen) Zinsbindung sind getilgt: 13.826,28 Euro

- erforderliche Anschlussfinanzierung am Ende der ersten Zinsbindungsfrist: 86.173,72 Euro (Restschuld)

Warum verlängert sich die Kreditlaufzeit bei niedrigen Kreditzinssätzen,

obwohl der Tilgungssatz jeweils ein Prozent beträgt?

- Baufinanzierungen werden üblicherweise als sogenannte „Annuitätendarlehen“ abgeschlossen. „Annuität“ ist die jährliche Summe aus Zinsen und Tilgung.

- Im Beispiel beträgt die Annuität fünf Prozent (vier Prozent Zinsen plus ein Prozent Tilgung), die während der gesamten Zinsbindungsfrist auf gleichbleibende Monats- oder Quartalsraten verteilt wird.

- Mit fortschreitender Tilgung sinkt der ausstehende Kreditbetrag, sodass Sie immer weniger Zinsen für Ihren Kredit bezahlen müssen.

- Der reduzierte Zinsanteil wird bei einem Annuitätendarlehen für eine erhöhte Tilgung genutzt: Ihre (aus Tilgung und Zinsen zusammengesetzte) Kreditrate bleibt bei einem Annuitätendarlehen über die gesamte Zinsbindungsfrist unverändert.

- Höhere Zinsen führen dazu, das Sie durch Tilgung höhere Zinsbeträge einsparen als bei einem Darlehen mit geringerem Zinssatz. Der Tilgungsanteil Ihrer Kreditraten steigt daher bei Annuitätendarlehen mit höherem Kreditzinssatz schneller an.

- Die beschleunigte Tilgung bei hohen Darlehens-Zinssätzen führt zu einer erheblich kürzeren Gesamtlaufzeit des Darlehens.

7. Fazit: Zu empfehlende Zinsbindung 2026

Auch wenn die Leitzinsen in den letzten Monaten gefallen sind, so hatte das bisher kaum Auswirkungen auf die Bauzinsen. Historisch gesehen, liegen die Bauzinsen aber immer noch unter dem langjährigen Durchschnitt.

- Wegen des derzeit relativ niedrigen Zinsniveaus ist grundsätzlich eine längere Zinsbindungsfrist zu empfehlen. Auch ein Volltilgerdarlehen kann sinnvoll sein.

- Vergleichen Sie die Angebote verschiedener Banken und Versicherungen. Informieren Sie sich dabei auch über die Möglichkeiten von bis zu 30-jährigen Festsatzkrediten.

- Zwar räumt Ihnen Ihr Baufinanzierer bei Wahl einer kurzen Zinsbindungsfrist regelmäßig einen etwas geringeren Zinssatz ein. Bei Ende der Zinsbindung drohen jedoch (im Fall eines dann allgemein höheren Zinsniveaus) erheblich höhere Zinsbelastungen.

- Zinssicherheit in aller Regel Vorrang vor der Spekulation mit möglicherweise wieder fallenden Zinsen.

Über den Autor

Adam G. Butkiewicz

Adam G. Butkiewicz ist Geschäftsführer und Gründer der HypoChart GmbH, dem Online-Spezialisten für Vergleich und Entwicklung von Baufinanzierungszinsen.